La Bank of the Philippine Islands, il principale istituto bancario della nazione asiatica per valore di mercato, ha approvato un piano per poter vendere ben 15 miliardi di pesos (315 milioni di dollari) in bond: l’operazione è volta a finanziare le nuove opportunità di acquisizione. La banca filippina, nota soprattutto per la sua attività di prestito, potrebbe vendere una cifra che si aggira tra i 10 e i 15 miliardi di pesos in quello che dovrebbe essere la vendita più sostanziosa per quanto riguarda una banca del paese asiatico.

La Bank of the Philippine Islands, il principale istituto bancario della nazione asiatica per valore di mercato, ha approvato un piano per poter vendere ben 15 miliardi di pesos (315 milioni di dollari) in bond: l’operazione è volta a finanziare le nuove opportunità di acquisizione. La banca filippina, nota soprattutto per la sua attività di prestito, potrebbe vendere una cifra che si aggira tra i 10 e i 15 miliardi di pesos in quello che dovrebbe essere la vendita più sostanziosa per quanto riguarda una banca del paese asiatico.

Jaime Augusto Zobel de Ayala, portavoce della Bank of Philippine Islands e membro della Ayala Corp., ha annunciato la scorsa settimana che il gruppo potrebbe essere interessato nell’acquisizione dell’unità filippina della American International Group Inc. Jojo Gonzales, analista della Philippine Partners Inc. di Manila, ha così commentato l’annuncio:

Non credo che pagheranno interessi così alti sui bond. Il sistema finanziario della nazione asiatica è ancora molto liquido. BPI è una garanzia per quanto riguarda i servizi bancari, oltre ad essere la banca più proficua: non è stata coinvolta in nessun fallimento ed è pronta ad accrescere il suo capitale.

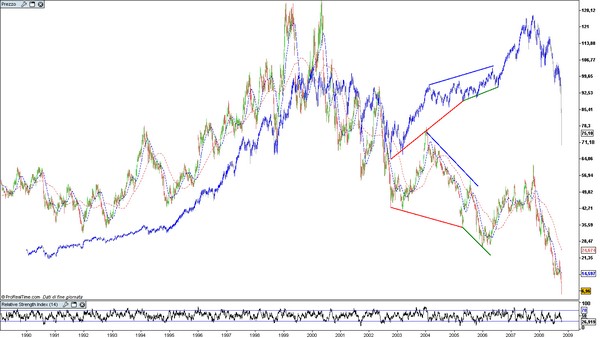

Nel precedente articolo dedicato al Crude Oil si parlava dell’importanza di individuare il trend di un grafico, mediante l’utilizzo di più strumenti che potessero confermare a vicenda le aspettative. Si ricordava inoltre come i profitti maggiori vengono realizzati seguendo la tendenza dominante, come insegnava Mr. Gann.

Nel precedente articolo dedicato al Crude Oil si parlava dell’importanza di individuare il trend di un grafico, mediante l’utilizzo di più strumenti che potessero confermare a vicenda le aspettative. Si ricordava inoltre come i profitti maggiori vengono realizzati seguendo la tendenza dominante, come insegnava Mr. Gann.

Come gia spiegato nei

Come gia spiegato nei

La settimana appena trascorsa entrerà di diritto nella storia: studiando il grafico weekly dell’indice SPMIB non vi è traccia di candele simili a quella creata dal 6 al 10 Ottobre 2008. L’escursione tra massimo e minimo è stata di 5274 punti, la variazione percentuale rispetto al valore di chiusura di Venerdì 3 Ottobre è di -21,62%.

La settimana appena trascorsa entrerà di diritto nella storia: studiando il grafico weekly dell’indice SPMIB non vi è traccia di candele simili a quella creata dal 6 al 10 Ottobre 2008. L’escursione tra massimo e minimo è stata di 5274 punti, la variazione percentuale rispetto al valore di chiusura di Venerdì 3 Ottobre è di -21,62%.