Dopo aver registrato la peggiore seduta settimanale di sempre, l’SPMIB dimostra con l’ultima ottava un primo segnale di tenuta: a livello weekly si è disegnata sul grafico una candela di colore verde con una pronunciata upper shadow: particolarità interessante, è il fatto di essere una candela inside alla precedente. Segno d’indecisione sulla direzione da prendere per le prossime settimane. Il raggiungimento e la tenuta del livello 20420 fanno comunque ipotizzare una ripresa delle quotazioni con un possibile allungo fino ad area 26000: ulteriore elemento a favore di una ripresa almeno parziale è l’RSI in ipervenduto. Nel caso il rally rialzista avrà effettivamente luogo, vi sarà la possibilità di valutare un ingresso di medio periodo su una serie di azioni sottovalutate del paniere in questione (SPMIB): è ancora presto comunque per prendere parte ad investimenti di medio periodo, se non accettando un alto livello di rischio.

Dopo aver registrato la peggiore seduta settimanale di sempre, l’SPMIB dimostra con l’ultima ottava un primo segnale di tenuta: a livello weekly si è disegnata sul grafico una candela di colore verde con una pronunciata upper shadow: particolarità interessante, è il fatto di essere una candela inside alla precedente. Segno d’indecisione sulla direzione da prendere per le prossime settimane. Il raggiungimento e la tenuta del livello 20420 fanno comunque ipotizzare una ripresa delle quotazioni con un possibile allungo fino ad area 26000: ulteriore elemento a favore di una ripresa almeno parziale è l’RSI in ipervenduto. Nel caso il rally rialzista avrà effettivamente luogo, vi sarà la possibilità di valutare un ingresso di medio periodo su una serie di azioni sottovalutate del paniere in questione (SPMIB): è ancora presto comunque per prendere parte ad investimenti di medio periodo, se non accettando un alto livello di rischio.

Analisi Tecnica

Forex: nuovi target ribassisti di medio periodo per l’Eur/Usd

Un altro strumento particolarmente studiato negli ultimi anni è sicuramente l’Euro/Dollaro (di seguito Eur/Usd). Dall’inizio del 2007 abbiamo assistito a massimi sempre crescenti fino a raggiungere il top assoluto in area 1,60.

Un altro strumento particolarmente studiato negli ultimi anni è sicuramente l’Euro/Dollaro (di seguito Eur/Usd). Dall’inizio del 2007 abbiamo assistito a massimi sempre crescenti fino a raggiungere il top assoluto in area 1,60.

La correzione iniziata da quell’area è in corso tutt’ora e sembra non essere ancora giunta a conclusione: di nuovo troviamo interessante citare una delle regole fondamentali di Mr. Gann, personaggio gia più volte nominato nei precedenti articoli. Egli dava infatti particolare importanza ai doppi, tripli, e quadrupli massimi/minimi. Osservando il grafico daily dell’Eur/Usd sotto proposto, notiamo che nell’anno corrente abbiamo assistito ad un evidentissimo doppio massimo in area 1,60: il primo realizzato il 22 Aprile 2008, il secondo invece in data 15 Luglio 2008. La mancata violazione di tale livello nel periodo postumo alla creazione del doppio massimo ha innescato il ribasso al quale stiamo assistendo. Il primo target naturale posto a 1,4244 è stato ampiamente raggiunto e violato al ribasso in meno di 2 mesi dalla formazione del secondo massimo assoluto. Il rally rialzista che ha avuto luogo in settembre è da considerarsi come rimbalzo tecnico necessario ad allentare l’ipervenduto segnalato dall’RSI.

Prove di rimbalzo sull’indice Dow Jones

La volatilità dei mercati mondiali è ai massimi di sempre, è quindi necessario aggiornare spesso la situazione sul quadro daily degli indici mondiali più importanti

Trova conferma la tendenza negativa del Crude Oil: individuato un nuovo supporto

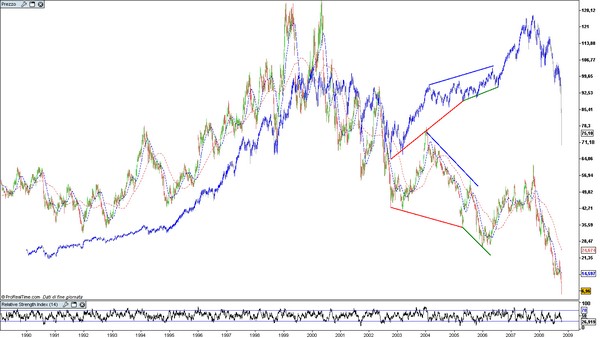

Nel precedente articolo dedicato al Crude Oil si parlava dell’importanza di individuare il trend di un grafico, mediante l’utilizzo di più strumenti che potessero confermare a vicenda le aspettative. Si ricordava inoltre come i profitti maggiori vengono realizzati seguendo la tendenza dominante, come insegnava Mr. Gann.

Nel precedente articolo dedicato al Crude Oil si parlava dell’importanza di individuare il trend di un grafico, mediante l’utilizzo di più strumenti che potessero confermare a vicenda le aspettative. Si ricordava inoltre come i profitti maggiori vengono realizzati seguendo la tendenza dominante, come insegnava Mr. Gann.

Il Crude Oil segnala da tempo una forte tendenza negativa, confermata in questi giorni: la situazione di ipervenduto è stata annullata grazie ad un rimbalzo tecnico durato poco più di una seduta, che ha permesso alle quotazioni di tornare nei pressi della resistenza posta a 84,5 dollari; successivamente la perdita dei 78,3 ha di nuovo proiettato verso il basso i prezzi alla ricerca dei 68 dollari. Si è creata però un’importantissima resistenza intermedia in area 72,4. La violazione di questo livello permetterebbe infatti un ulteriore allungo ribassista consistente. Al contrario, la tenuta dell’area indicata permetterebbe alle quotazioni un recupero fino a 97 dollari al barile in poco tempo.

La resistenza a 9800 ferma l’euforia sul Dow Jones

L’analisi del 14 Ottobre ipotizzava la fine dell’allungo verso area 9800: tale livello è stato visto in giornata e come si diceva ha avuto una

Il Dow Jones mette a segno un +11,06%: nuovi target e resistenze

A fronte delle forti oscillazioni degli ultimi giorni di contrattazione, è necessario riproporre il grafico mensile del Dow Jones Industrial Average che gia si era analizzato: il target ribassista segnalato per i prossimi mesi è gia stato raggiunto dalla attuale shadow della candela di Ottobre: motivo per cui Lunedì abbiamo assistito ad un recupero sostanzioso in termini di punti indice. Lo spunto rialzista che ha condotto il rally, è nato sia dal contatto con il canale azzurro gia precedentemente segnalato, sia dal contatto con la media mobile a 200 periodi. Per confermare il segnale di forza per i prossimi mesi, è necessario chiudere la candela attuale sopra gli 8800 punti: in questo caso potremo ipotizzare l’inizio di una nuova fase rialzista che guiderà i prezzi vicino ai massimi di sempre.

A fronte delle forti oscillazioni degli ultimi giorni di contrattazione, è necessario riproporre il grafico mensile del Dow Jones Industrial Average che gia si era analizzato: il target ribassista segnalato per i prossimi mesi è gia stato raggiunto dalla attuale shadow della candela di Ottobre: motivo per cui Lunedì abbiamo assistito ad un recupero sostanzioso in termini di punti indice. Lo spunto rialzista che ha condotto il rally, è nato sia dal contatto con il canale azzurro gia precedentemente segnalato, sia dal contatto con la media mobile a 200 periodi. Per confermare il segnale di forza per i prossimi mesi, è necessario chiudere la candela attuale sopra gli 8800 punti: in questo caso potremo ipotizzare l’inizio di una nuova fase rialzista che guiderà i prezzi vicino ai massimi di sempre.

È ancora presto per definire la situazione con certezza, si rimanda quindi a fine mese per un’analisi completa.

Dal punto di vista daily il Dow Jones ha messo a segno nella giornata di ieri uno dei rialzi più vistosi di sempre: ha infatti chiusa la giornata con una performance dell’11.06% a quota 9387,61 punti indice.

Il crollo di General Motors: il quadro grafico è critico da diversi anni

Come gia spiegato nei primi articoli, i limiti dell’analisi tecnica sono compensati mediante uno studio fondamentale delle aziende: l’analisi tecnica non può per esempio prevedere o ipotizzare il fallimento di un’azienda, come invece studi dei bilanci della stessa possono indicare. Questo limite può essere compensato comunque, mediante l’individuazione delle debolezze grafiche e quindi delle situazioni sfavorevoli per investimenti rialzisti di lungo periodo.

Come gia spiegato nei primi articoli, i limiti dell’analisi tecnica sono compensati mediante uno studio fondamentale delle aziende: l’analisi tecnica non può per esempio prevedere o ipotizzare il fallimento di un’azienda, come invece studi dei bilanci della stessa possono indicare. Questo limite può essere compensato comunque, mediante l’individuazione delle debolezze grafiche e quindi delle situazioni sfavorevoli per investimenti rialzisti di lungo periodo.

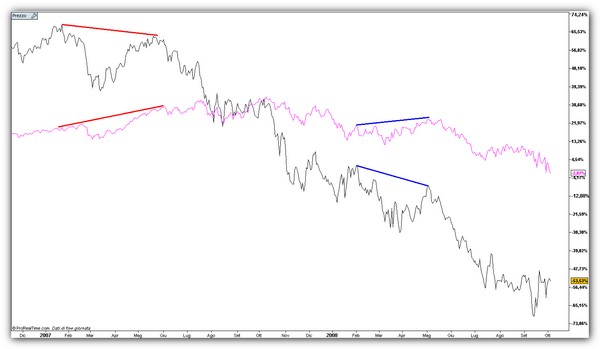

Rumors di mercato parlano di un possibile fallimento di General Motors, azienda di rilievo mondiale quotata nel mercato NYSE.

Mediante una tecnica di analisi gia proposta nei precedenti articoli (ovvero il confronto tra l’andamento di uno strumento finanziario e un’indice di riferimento) proviamo ad individuare gli aspetti critici che hanno portato ad una perdita di valore delle azioni a dir poco vertiginosa.

Dal 1991 al 2003 circa si può notare una certa concordanza nei due valori: non vi sono divergenze degne di nota tra i due prezzi, pertanto fino a quel momento non si sono presentati presupposti ne di debolezza ne di forza relativa.

Analisi Tecnica del Crude Oil: supporti e resistenze importanti

Si usa dire “non tutto il male viene per nuocere” e se volessimo cercare un lato positivo nella bufera dei mercati viene da pensare al prezzo del Crude Oil che dai massimi di 145 circa ha iniziato la sua discesa fino sotto gli 80 dollari. I benefici di questa discesa non sono ancora tangibili a livello di distribuzione, è comunque interessante studiare il grafico per ipotizzare i prossimi sviluppi.

Si usa dire “non tutto il male viene per nuocere” e se volessimo cercare un lato positivo nella bufera dei mercati viene da pensare al prezzo del Crude Oil che dai massimi di 145 circa ha iniziato la sua discesa fino sotto gli 80 dollari. I benefici di questa discesa non sono ancora tangibili a livello di distribuzione, è comunque interessante studiare il grafico per ipotizzare i prossimi sviluppi.

Proponiamo l’andamento del future legato al Crude Oil quotato nel mercato NYMEX: il rialzo partito dall’inizio del 2007 ha visto il suo massimo nel Luglio 2008 intorno ai 147. Da questo livello è iniziato il ribasso che ha riportato le quotazioni intorno ai valori di Ottobre dell’anno scorso. Ribasso deciso e corposo, che necessiterà comunque di rimbalzi tecnici per proseguire. Sul grafico daily sono proposti i livelli di resistenza/supporto più importanti, da monitorare costantemente: siamo ora sopra i 78 dollari, nel caso l’area verrà violata al ribasso possiamo aspettarci nuovi allunghi fino almeno ai 70 dollari, al contrario in caso di rimbalzo saremmo proiettati verso gli 84 dollari. Il trend di medio periodo allo stato attuale è al ribasso: le medie mobili sono incrociate, vi sono massimi e minimi decrescenti, inoltre l’RSI in ipervenduto fa ipotizzare ad una continuazione del trend preceduta da un rimbalzo tecnico da intendere come nuova occasione di vendita, da sfruttare utilizzando stop-loss ridotti.

Settimana nera per gli indici mondiali: l’SPMIB perde il 21,62%

La settimana appena trascorsa entrerà di diritto nella storia: studiando il grafico weekly dell’indice SPMIB non vi è traccia di candele simili a quella creata dal 6 al 10 Ottobre 2008. L’escursione tra massimo e minimo è stata di 5274 punti, la variazione percentuale rispetto al valore di chiusura di Venerdì 3 Ottobre è di -21,62%.

La settimana appena trascorsa entrerà di diritto nella storia: studiando il grafico weekly dell’indice SPMIB non vi è traccia di candele simili a quella creata dal 6 al 10 Ottobre 2008. L’escursione tra massimo e minimo è stata di 5274 punti, la variazione percentuale rispetto al valore di chiusura di Venerdì 3 Ottobre è di -21,62%.

L’analisi candlestick mostra come il ribasso è stato violento ma deciso: le shadow sono quasi inesistenti rispetto al corpo della candela stessa, segno che gli investitori non hanno avuto dubbi sulla direzione.

L’indice MIBTEL si riporta vicinissimo ai minimi del 2003 (per soli 9 punti non li raggiunge), uguali ai prezzi battuti nel lontano 1997.

Dow Jones sui livelli del 2003: il quadro resta attualmente negativo

L’indice Dow Jones rimane impostato negativamente dal punto di vista grafico. Anche gli Americani sono tornati a rivedere i prezzi del 2003 con il ribasso

SPMIB: dopo le giornate di bufera siamo in prossimità del primo supporto

La negatività senza precedenti a cui abbiamo assistito negli ultimi giorni era stata annunciata dalla candela Marubozu formata precedentemente sul grafico daily. Il target previsto

Analisi dell’indice Dow Jones di lungo periodo

Dopo l’ennesima giornata di panico sui mercati, è il caso di proporre un’analisi di lungo periodo. Le domande che affliggono gli investitori sono molte, e le risposte ancora incerte dal punto di vista fondamentale. Proviamo quindi a valutare la situazione dal punto di vista puramente grafico/tecnico.

Dopo l’ennesima giornata di panico sui mercati, è il caso di proporre un’analisi di lungo periodo. Le domande che affliggono gli investitori sono molte, e le risposte ancora incerte dal punto di vista fondamentale. Proviamo quindi a valutare la situazione dal punto di vista puramente grafico/tecnico.

Per l’analisi si è scelto l’indice Dow Jones a rilevazione candlestick con time frame mensile (ogni candela corrisponde a un mese di contrattazioni).

Il massimo storico dell’Ottobre 2007 a 14198,10 è ormai lontano, i prezzi si stanno confermando sui livelli del 2004 in zona 9500. La discesa ha avuto inizio con l’abbandono della parte superiore del canale azzurro da parte delle quotazioni: l’indice ha inoltre violato al ribasso la mediana del canale (azzurra tratteggiata), pessimo segnale per i compratori.

Merrill Lynch: lo studio del grafico dall’inizio della crisi

In un ottica d’investimento sul breve periodo, l’analisi tecnica è sicuramente la più utilizzata: è vero anche che più l’arco temporale d’investimento aumenta e più diventa importante includere anche l’analisi fondamentale sulle aziende nelle quali si impegnano capitali. Mentre dal punto di vista grafico possiamo individuare target e date di rilievo, con l’analisi fondamentale possiamo fare ipotesi sulla solidità di un’azienda, di un settore, di uno stato, oppure al contrario possiamo rilevare le debolezze strutturali che potrebbero portare a situazioni critiche.

In un ottica d’investimento sul breve periodo, l’analisi tecnica è sicuramente la più utilizzata: è vero anche che più l’arco temporale d’investimento aumenta e più diventa importante includere anche l’analisi fondamentale sulle aziende nelle quali si impegnano capitali. Mentre dal punto di vista grafico possiamo individuare target e date di rilievo, con l’analisi fondamentale possiamo fare ipotesi sulla solidità di un’azienda, di un settore, di uno stato, oppure al contrario possiamo rilevare le debolezze strutturali che potrebbero portare a situazioni critiche.

Da quando la crisi ebbe inizio, per gli speculatori di breve periodo si sono create opportunità interessanti sui titoli bancari (dovute all’alta volatilità scaturita), al contrario per i cassettisti è stata una disfatta poiché si sono tenuti impegnati capitali anche notevoli a fronte di continue perdite e fallimenti da parte degli istituti, nella speranza di un intervento “dall’alto”.

Analisi settimanale dell’indice SPMIB e introduzione alla candela Marubozu

Ancora debolezza e contrasti in questa settimana di contrattazioni sull’indice SPMIB. Il grafico weekly disegna una candela senza upper shadow: Il prezzo di Lunedì mattina non è più stato visto nei giorni successivi, del resto la debolezza era stata annunciata con l’abbandono della trend-line blu da parte delle quotazioni e la discesa era quindi annunciata. Formato un nuovo minimo di periodo sulla statica di lungo in area 25400.

Ancora debolezza e contrasti in questa settimana di contrattazioni sull’indice SPMIB. Il grafico weekly disegna una candela senza upper shadow: Il prezzo di Lunedì mattina non è più stato visto nei giorni successivi, del resto la debolezza era stata annunciata con l’abbandono della trend-line blu da parte delle quotazioni e la discesa era quindi annunciata. Formato un nuovo minimo di periodo sulla statica di lungo in area 25400.

Sul daily, prendiamo la giornata di Lunedì per introdurre un nuovo concetto: la candela che vediamo rossa non presenta shadow: viene chiamata Marubozu. Vediamo in breve che indicazioni può darci.

Marubozu White (candela di colore verde): in un down-trend identifica un cambiamento di trend; in un up-trend segnala una zona di ipercomprato, alla quale può seguire un rintracciamento verso il basso da vedersi come ulteriore occasione di acquisto.