La Banca Monte dei Paschi di Siena, nasce nel 1472 come monte di pietà per dare aiuto alle classi disagiate della popolazione senese, è la più antica banca al mondo tuttora in attività. I monti di pietà nascono alla fine del XV secolo dal movimento francescano per assicurare forme di credito alle classi popolari dietro garanzia del deposito di un pegno. In pratica ci si recava presso questi istitui e si lasciava appunto un pegno il cui valore fosse proporzionale al credito richiesto. Se la persona non era più in grado di restituire la somma allora l’istituto manteneva la proprietà dell’oggetto dato in pegno. Tali istituti riuscirono a superare i divieti ecclesiastici sull’usura e furono autorizzati inoltre a percepire un moderato interesse sui prestiti, permettendo loro di crescere e divenire istituzioni di natura bancaria. In Italia raggiunsero il massimo sviluppo nel Settecento, quando in alcune città, come Roma, ebbero la dimensione e le funzioni di una vera banca di stato che riceveva depositi e svolgeva funzioni di tesoreria.

La Banca Monte dei Paschi di Siena, nasce nel 1472 come monte di pietà per dare aiuto alle classi disagiate della popolazione senese, è la più antica banca al mondo tuttora in attività. I monti di pietà nascono alla fine del XV secolo dal movimento francescano per assicurare forme di credito alle classi popolari dietro garanzia del deposito di un pegno. In pratica ci si recava presso questi istitui e si lasciava appunto un pegno il cui valore fosse proporzionale al credito richiesto. Se la persona non era più in grado di restituire la somma allora l’istituto manteneva la proprietà dell’oggetto dato in pegno. Tali istituti riuscirono a superare i divieti ecclesiastici sull’usura e furono autorizzati inoltre a percepire un moderato interesse sui prestiti, permettendo loro di crescere e divenire istituzioni di natura bancaria. In Italia raggiunsero il massimo sviluppo nel Settecento, quando in alcune città, come Roma, ebbero la dimensione e le funzioni di una vera banca di stato che riceveva depositi e svolgeva funzioni di tesoreria.

Strumenti Finanziari

La Hsbc lancia il fondo liquidità Aperta Sicav Euro Riserve

In questo clima di incertezza finanziaria la Hsbc Global Asset Management ha lanciato sul mercato italiano un fondo di fondi monetari. Si chiama Aperta Sicav Euro Riserve ed è un fondo di liquidità collocato in Italia il 27 ottobre scorso. Aperta Sicav Euro Riserve permette, quindi, una buona diversificazione in quanto consiste in un insieme di svariati prodotti finanziari. Il fondo ha lo scopo di abbracciare tutte le opportunità di investimento offerte dal mercato e per fare ciò investe in altri fondi comuni che puntano su vari titoli di debito. Per controllare il livello di rischio che inevitabilmente si alza la Hsbc ha previsto una team di risk management. Il fondo Aperta Sicav Euro Riserve prevede delle commissioni d’ingresso che possono raggiungere un massimo del 5%.

Anche il Giappone in recessione e al Fmi servono 100 miliardi di dollari

Dopo l‘Europa anche il Giappone oggi è entrato in recessione mentre il Fondo monetario internazionale ha fatto sapere di aver bisogno di almeno 100 miliardi di dollari per combattere la sempre più grave crisi economica che sta minacciando il mondo. Nel frattempo, cresce l’attenzione per il settore dell’automobile, che sta attraversando un momento difficile: mentre il Senato americano inizierà a discutere oggi il piano di salvataggio, la Germania incontrerà i vertici di Opel, divisione di General Motors e la giapponese Toyota è finita sotto la lente di ingrandimento di un’agenzia di rating. I dati macroeconomici mostrano un Giappone, la seconda economia mondiale, che nel terzo trimestre scivola nella sua prima recessione negli ultimi sette anni mentre la crisi finanziaria ha ridotto la richiesta per le esportazioni giapponesi. La contrazione dello 0,1% registrata nel Paese nel trimestre luglio-settembre è stata peggiore del previsto. In termini annualizzati il Pil del Giappone è calato dello 0,4% tra luglio e settembre, deludendo attese che indicavano un progresso dello 0,3%.

Dopo l‘Europa anche il Giappone oggi è entrato in recessione mentre il Fondo monetario internazionale ha fatto sapere di aver bisogno di almeno 100 miliardi di dollari per combattere la sempre più grave crisi economica che sta minacciando il mondo. Nel frattempo, cresce l’attenzione per il settore dell’automobile, che sta attraversando un momento difficile: mentre il Senato americano inizierà a discutere oggi il piano di salvataggio, la Germania incontrerà i vertici di Opel, divisione di General Motors e la giapponese Toyota è finita sotto la lente di ingrandimento di un’agenzia di rating. I dati macroeconomici mostrano un Giappone, la seconda economia mondiale, che nel terzo trimestre scivola nella sua prima recessione negli ultimi sette anni mentre la crisi finanziaria ha ridotto la richiesta per le esportazioni giapponesi. La contrazione dello 0,1% registrata nel Paese nel trimestre luglio-settembre è stata peggiore del previsto. In termini annualizzati il Pil del Giappone è calato dello 0,4% tra luglio e settembre, deludendo attese che indicavano un progresso dello 0,3%.

Arriva Bnl AdottAMI il prestito a tasso fisso per chi vuole adottare

Oggi, in un periodo di piena crisi finanziaria in cui non si fa altro che parlare di piani di salvataggio e aiuti di Stato, scegliamo di trattare un argomento che ha a che fare si con la finanza ma ancora di più con i sentimenti. Ci occupiamo, infatti, di un aiuto finanziario destinato a chi decide di adottare un figlio. Si tratta di un prestito finalizzato proposto da Bnl (Gruppo Bnp Paribas) pensato per andare incontro alle famiglie che intendono avviare un percorso di adozione internazionale in quanto adottare un figlio, si sa, comporta un enorme impegno economico che va dai 7 mila ai 25 mila euro. Il finanziamento della Bnl, lanciato in collaborazione con l’Associazione Amici dei bambini (AiBi, www.aibi.it), si chiama Bnl AdottAMI e rientra nelle attività di responsabilità sociale del gruppo.

S&P potrebbe declassare il rating di sei banche coreane, a causa delle loro difficoltà di rifinanziamento

Kookmin Bank e altre sei compagnie finanziarie della Corea del Sud, tra cui Woori Bank e Shinhan Bank, potrebbero vedere tagliato il loro rating del settore creditizio da parte di Standard & Poor’s: La decisione è stata motivata in particolare dalle difficoltà incontrate dagli istituti creditizi nel rifinanziare i debiti che sono maturati. Hana Bank, Korea Exchange Bank e Shinhan Card Co. erano state inoltre collocate nella classifica di un’altra agenzia di rating, CreditWatch: ciò potrebbe avere dei risvolti negativi, perché significherebbe che vi sono più del 50% di possibilità che la stretta globale della liquidità sta minacciando i finanziamenti in valuta estera delle banche coreane, e quindi la loro capacità di credito.

Kookmin Bank e altre sei compagnie finanziarie della Corea del Sud, tra cui Woori Bank e Shinhan Bank, potrebbero vedere tagliato il loro rating del settore creditizio da parte di Standard & Poor’s: La decisione è stata motivata in particolare dalle difficoltà incontrate dagli istituti creditizi nel rifinanziare i debiti che sono maturati. Hana Bank, Korea Exchange Bank e Shinhan Card Co. erano state inoltre collocate nella classifica di un’altra agenzia di rating, CreditWatch: ciò potrebbe avere dei risvolti negativi, perché significherebbe che vi sono più del 50% di possibilità che la stretta globale della liquidità sta minacciando i finanziamenti in valuta estera delle banche coreane, e quindi la loro capacità di credito.

La mossa, due settimane dopo che una simile azione era stata intrapresa dall’agenzia Moody’s Investors Service, va ad aumentare la pressione sul governo della nazione asiatica, sempre più costretto a seguire l’esempio dei paesi dell’Europa, di Hong Kong e dell’Australia nel garantire i prestiti bancari. Il governo non ha introdotto alcuna misura su larga scala per facilitare i finanziamenti dei prestatori. Standard & Poor’s, in proposito, è stata molto chiara:

Le banche coreane sono esposte ai rischi di liquidità delle valute estere, dato che stanno affrontando una crescente difficoltà di rifinanziamento dei prestiti maturati: il costo dei prestiti è in crescita, nonostante la loro più breve scadenza.

La crisi ha fatto selezione nel mondo bancario, ora ci sono importanti opportunità d’acquisto secondo i gestori

Le valutazioni degli istituti di credito lasciati in piedi dalla crisi finanziaria, soprattutto negli Stati Uniti, sono diventate molto attraenti e rappresentano un’opportunità di acquisto. Ne è convinto Paul Ehrlichman, presidente e direttore investimenti di Global Currents Investment Management che a inizio anno si dichiarava “significativamente” sottopesato sul settore finanziario.

Le valutazioni degli istituti di credito lasciati in piedi dalla crisi finanziaria, soprattutto negli Stati Uniti, sono diventate molto attraenti e rappresentano un’opportunità di acquisto. Ne è convinto Paul Ehrlichman, presidente e direttore investimenti di Global Currents Investment Management che a inizio anno si dichiarava “significativamente” sottopesato sul settore finanziario.

Un rapido incremento della volatilità crea delle valutazioni mal prezzate che ci consentono di aumentare la nostra esposizione vicino al punto più basso del ciclo,

ha detto a Reuters Ehrlichman in una serie di risposte scritte.

La storia ci dice che le banche guidano il rialzo del mercato fuori dai rallentamenti legati al credito, tuttavia crediamo che il punto più basso di questo ciclo potrebbe durare più a lungo che in passato”.

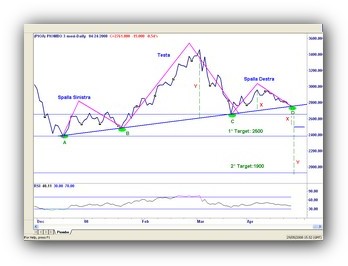

Il confronto tra l’azione ENEL e l’indice SPMIB mostra una divergenza

Chi esegue operazioni di trading su azioni (siano esse italiane o estere) tiene sempre sulla propria postazione di lavoro un grafico riportante l’andamento dell’indice di riferimento dell’azione stessa. Nel caso specifico, studiando il grafico di ENEL, risulta interessante sovrapporre la stessa con l’indice SPMIB. Dal confronto si rilevano molteplici informazioni:

Chi esegue operazioni di trading su azioni (siano esse italiane o estere) tiene sempre sulla propria postazione di lavoro un grafico riportante l’andamento dell’indice di riferimento dell’azione stessa. Nel caso specifico, studiando il grafico di ENEL, risulta interessante sovrapporre la stessa con l’indice SPMIB. Dal confronto si rilevano molteplici informazioni:

A partire dal 2003 arrivando fino ad Agosto 2007 entrambi i grafici hanno avuto un andamento praticamente identico: massimi e minimi quasi sempre creati in sintonia, poche differenze quindi tra i due.

Dall’Agosto 2007, fino al 12 Dicembre 2007 si nota invece una prima anomalia importante: mentre per l’indice italiano più importante iniziava una serie di massimi decrescenti (serie ancora oggi in corso fino a prova contraria) per ENEL si sono visti massimi assoluti intorno agli 8 euro per azione.

Un nuovo strumento per investire nel mercato valutario: l’Absolut return Forex della Société Générale

Con i mercati fortemente in tensione e le Borse che continuano a fare su e gùi a causa della crisi finanziaria, diventa interessante puntare sul mercato delle valute. Mercato rischioso quello valutario, in cui è importante accedere con molta preparazione e magari affiancati da esperti del settore in grado di indirizzare i risparmiatori sulle scelte migliori. La Société Générale Asset Management (Sgam) ha lanciato uno strumento utile a tutti quei risparmiatori che intendono affacciarsi sul mercato delle valute. Si tratta del fondo abbligazionario Absolute Return Forex collocato in Italia il 28 luglio scorso. E’ un comparto a ritorno assoluto, con un profilio di rischio medio-basso e caratterizzato da un’ampia diversificazione sia per quel che riguarda le strategie da adottare sia per le valute in portafoglio.

Analisi Tecnica dei Mercati Finanziari di Murphy John J.

Chi è alle prime armi, difficilmente riesce ad orientarsi sull’acquisto di un testo generico di analisi tecnica: troppi sono gli argomenti, e non tutti i

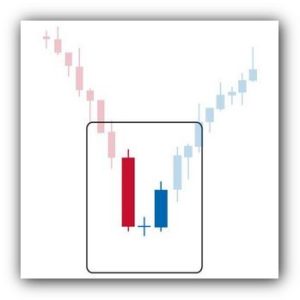

Candlestick: studio e approfondimento

Le candele giapponesi sono tutt’ora studiate e seguite: la loro formazione può disegnare particolari raggruppamenti chiamati “pattern” che danno segnali di possibile continuazione o inversione

E’ davvero cosi limitata l’esposizione verso Lehman di banche ed assicurazioni italiane?

Non appena si è sparsa la notizia che il colosso bancario Lehman Brothers aveva dichiarato bancarotta è stato quasi inevitabile pensare all’esposizione che le nostre banche ed assicurazioni potevano avevre con la quarta banca d’affari statunitense. Ecco perchè il mercato ha immediatamente e pesantemente colpito tutto il comparto con vendite a pioggia sopratutto su Unicredit, Pmi, Intesa, Unipol e Fondiaria Sai. Cerchiamo allora di capire quale è una prima e chiaramente ancora superficiale analisi di quella che potrebbe essere la situazione dei nostri principali istituti nei confronti del colosso Usa. Cominciando dal comparto assicurativo ad oggi risulterebbe che Unipol, con i suoi 250 milioni di euro di esposizione in obbligazioni e 120 in polizze index limited , sarebbe l’istituto maggiormente esposto, e non a caso è stato fra i più penalizzati in Borsa. Mediolanum avrebbe una esposizone di oltre 230 milioni in polizze index e di circa 40 milioni in obbligazioni.

Non appena si è sparsa la notizia che il colosso bancario Lehman Brothers aveva dichiarato bancarotta è stato quasi inevitabile pensare all’esposizione che le nostre banche ed assicurazioni potevano avevre con la quarta banca d’affari statunitense. Ecco perchè il mercato ha immediatamente e pesantemente colpito tutto il comparto con vendite a pioggia sopratutto su Unicredit, Pmi, Intesa, Unipol e Fondiaria Sai. Cerchiamo allora di capire quale è una prima e chiaramente ancora superficiale analisi di quella che potrebbe essere la situazione dei nostri principali istituti nei confronti del colosso Usa. Cominciando dal comparto assicurativo ad oggi risulterebbe che Unipol, con i suoi 250 milioni di euro di esposizione in obbligazioni e 120 in polizze index limited , sarebbe l’istituto maggiormente esposto, e non a caso è stato fra i più penalizzati in Borsa. Mediolanum avrebbe una esposizone di oltre 230 milioni in polizze index e di circa 40 milioni in obbligazioni.

ETF Short: per guadagnare anche se il mercato scende

Le ultime due giornate di contrattazioni, ma anche il generale l’andamento degli ultimi mesi, hanno evidenziato che indipendentemente dal settore, dalla capacità di generare reddito o da altri fattori, se il mercato scende, scende tutto. Oggi ci concentreremo su alcuni ETF che ci permettono di guadagnare quando il mercato scende: gli ETF short. Cosa vuol dire andare short: alcune banche consentono ai propri clienti di acquisire posizioni short sui titoli del mercato. Il meccanismo è questo: la banca presta al cliente le azioni (supponiamo 100 ENI) il quale le rivende sul mercato; alcuni giorni dopo il cliente ricompra le azioni (di nuovo le 100 ENI, ma che si saranno spostate dai valori dei giorni precedenti) e le restituisce alla banca. Il guadagno potenziale deriva dalla possibilità che il titolo scenda, se infatti dopo 5 giorni il titolo è sceso del 10% il cliente riuscirà a ricomprare le azioni da rendere alla banca pagandole meno di quello che aveva ricavato dalla precedente vendita.

Le ultime due giornate di contrattazioni, ma anche il generale l’andamento degli ultimi mesi, hanno evidenziato che indipendentemente dal settore, dalla capacità di generare reddito o da altri fattori, se il mercato scende, scende tutto. Oggi ci concentreremo su alcuni ETF che ci permettono di guadagnare quando il mercato scende: gli ETF short. Cosa vuol dire andare short: alcune banche consentono ai propri clienti di acquisire posizioni short sui titoli del mercato. Il meccanismo è questo: la banca presta al cliente le azioni (supponiamo 100 ENI) il quale le rivende sul mercato; alcuni giorni dopo il cliente ricompra le azioni (di nuovo le 100 ENI, ma che si saranno spostate dai valori dei giorni precedenti) e le restituisce alla banca. Il guadagno potenziale deriva dalla possibilità che il titolo scenda, se infatti dopo 5 giorni il titolo è sceso del 10% il cliente riuscirà a ricomprare le azioni da rendere alla banca pagandole meno di quello che aveva ricavato dalla precedente vendita.

Il fallimento di Lehman Brothers coinvolge Giappone e Australia: le banche centrali immetteranno denaro nei sistemi finanziari

Giappone e Australia hanno immesso nuovo denaro nei loro sistemi finanziari, dopo che le banche centrali asiatiche hanno tentato di calmierare i mercati, scossi dalla

Introduzione all’Analisi Tecnica: percorsi e trend dei valori mobiliari

Chi si avvicina al mondo della Finanza e degli strumenti mobiliari con l’intento di investire i propri risparmi, sicuramente avrà sentito parlare di Analisi Tecnica (di seguito A.T.), la “sorella” dell’Analisi Fondamentale. Per definizione, l’analisi fondamentale è una metodologia di studio che consente di ricavare l’ipotetico valore “giusto” di un’attività mediante un’analisi economica, statistica e contabile. Ricavato il valore ideale, lo si confronta con il prezzo corrente sul mercato per decidere se conviene investire i propri risparmi.

Chi si avvicina al mondo della Finanza e degli strumenti mobiliari con l’intento di investire i propri risparmi, sicuramente avrà sentito parlare di Analisi Tecnica (di seguito A.T.), la “sorella” dell’Analisi Fondamentale. Per definizione, l’analisi fondamentale è una metodologia di studio che consente di ricavare l’ipotetico valore “giusto” di un’attività mediante un’analisi economica, statistica e contabile. Ricavato il valore ideale, lo si confronta con il prezzo corrente sul mercato per decidere se conviene investire i propri risparmi.

L’analisi tecnica diversamente, si propone di studiare puramente a livello grafico una certa attività per ricavarne innanzitutto la tendenza, successivamente i livelli di prezzo critici e infine il periodo ideale per l’investimento.