Secondo una ricerca del think thank Ihs Global Insight il Vecchio continente ha altissime probabilità di avere una profonda e prolungata frenata nel 2009. L’economia britannica, per esempio, subirà una contrazione dell’1,5%”, dice il report. “Nell’Eurozona, invece sarà dello 0,7%”. I mercati più colpiti saranno quelli in cui è più sviluppato il settore immobiliare e delle costruzioni: Spagna, Irlanda e Inghilterra. Quest’ultima, in particolare, dovrà fare i conti con la forte esposizione nel comparto finanziario. A pagare di più, tuttavia, sarà l’Irlanda con un calo del Pil del 3%. Anche Germania e Svezia sono molto vulnerabili, visto che le loro esportazioni sono soprattutto auto e camion. “Due settori dove la domanda globale sta calando pesantemente”, spiega lo studio di Ihs.

Secondo una ricerca del think thank Ihs Global Insight il Vecchio continente ha altissime probabilità di avere una profonda e prolungata frenata nel 2009. L’economia britannica, per esempio, subirà una contrazione dell’1,5%”, dice il report. “Nell’Eurozona, invece sarà dello 0,7%”. I mercati più colpiti saranno quelli in cui è più sviluppato il settore immobiliare e delle costruzioni: Spagna, Irlanda e Inghilterra. Quest’ultima, in particolare, dovrà fare i conti con la forte esposizione nel comparto finanziario. A pagare di più, tuttavia, sarà l’Irlanda con un calo del Pil del 3%. Anche Germania e Svezia sono molto vulnerabili, visto che le loro esportazioni sono soprattutto auto e camion. “Due settori dove la domanda globale sta calando pesantemente”, spiega lo studio di Ihs.

BCE

Credit crunch: Draghi pensa alla BCE come controparte nel mercato interbancario

Secondo Mario Draghi, governatore della Banca d’Italia e presidente del Financial Stability Forum, la situazione critica del mercato interbancario è un problema che deve ancora essere risolto. Lo spread (differenza) tra l’Euribor e i tassi di interesse indicati dalla BCE resta infatti a livelli alti, come evidenziato dal grafico presente nella seconda parte di questo articolo. In particolare la differenza tra Euribor 12 mesi e tassi si mantiene sopra ai 100 punti base ed indica che siamo ancora in mezzo ad una fase di credit crunch (stretta creditizia). Le banche evitano di prestarsi soldi a vicenda e questo aggrava una situazione già complicata in cui è difficile reperire liquidità sul mercato. Questa situazione preoccupa Draghi, tanto che ha ipotizzato l’utilizzo delle Banche centrali come controparti di ogni scambio sul mercato interbancario in modo da ridurre i rischi per chi presta denaro e quindi ridurre i tassi richiesti. Riportare la normalità sul mercato interbancario è il primo passo da compiere per affrontare i problemi dell’economia reale in quanto è l’unico modo per garantire che le banche continuino a erogare credito alle imprese.

Secondo Mario Draghi, governatore della Banca d’Italia e presidente del Financial Stability Forum, la situazione critica del mercato interbancario è un problema che deve ancora essere risolto. Lo spread (differenza) tra l’Euribor e i tassi di interesse indicati dalla BCE resta infatti a livelli alti, come evidenziato dal grafico presente nella seconda parte di questo articolo. In particolare la differenza tra Euribor 12 mesi e tassi si mantiene sopra ai 100 punti base ed indica che siamo ancora in mezzo ad una fase di credit crunch (stretta creditizia). Le banche evitano di prestarsi soldi a vicenda e questo aggrava una situazione già complicata in cui è difficile reperire liquidità sul mercato. Questa situazione preoccupa Draghi, tanto che ha ipotizzato l’utilizzo delle Banche centrali come controparti di ogni scambio sul mercato interbancario in modo da ridurre i rischi per chi presta denaro e quindi ridurre i tassi richiesti. Riportare la normalità sul mercato interbancario è il primo passo da compiere per affrontare i problemi dell’economia reale in quanto è l’unico modo per garantire che le banche continuino a erogare credito alle imprese.

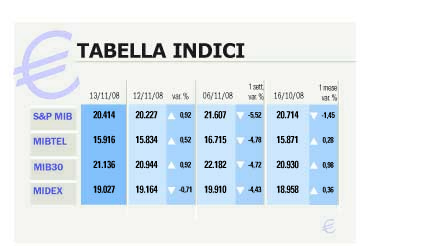

Borsa, riepilogativo 13 novembre 2008: lievi aumenti sul finale, male solo Londra. Mibtel +0.51%, S&P Mib 40 +0.92%.

La mattina si apre con la nota mensile della Bce, che non riporta nulla di buono nè lascia presagire segnali di positività per il prossimo futuro:

“L’economia di Eurolandia sta rendendo evidente un indebolimento costante: palpabili il ristagno della domanda interna ed esterna e un inasprimento delle condizioni di finanziamento”.

Previsioni di crescita poco felici: Pil in attivo dell’1.2% nel 2008, dello 0.3% nel 2009 e dell’1.4% nel 2010.

Lorenzo Bini Smaghi spiega il perchè della politica”prudente”della bce rispetto a quella della fed

Se la Banca centrale europea e i governi della zona euro replicassero nel Vecchio Continente le politiche monetaria e di bilancio adottate dalla Federal Reserve e dall’amministrazione Usa produrrebbero effetti destabilizzanti per l’economia europea. Lo sostiene Lorenzo Bini Smaghi, membro del consiglio esecutivo della Bce secondo il testo dell’intervento preparato per una lezione presso il Collegio Carlo Alberto di Moncalieri.

Se la Banca centrale europea e i governi della zona euro replicassero nel Vecchio Continente le politiche monetaria e di bilancio adottate dalla Federal Reserve e dall’amministrazione Usa produrrebbero effetti destabilizzanti per l’economia europea. Lo sostiene Lorenzo Bini Smaghi, membro del consiglio esecutivo della Bce secondo il testo dell’intervento preparato per una lezione presso il Collegio Carlo Alberto di Moncalieri.

Le economie sulle due sponde dell’Atlantico sono in parte diverse e la loro gestione richiede politiche monetarie e di bilancio in parte diverse. Sono più graduali e meno “attiviste” in Europa rispetto agli Stati Uniti

sostiene il banchiere centrale nell’intervento dal titolo ‘Le politiche economiche sulle due sponde dell’Atlantico: (perchè) sono diverse’.

La Bce, come è nel suo stile, è più prudente della Boe e abbassa i tassi dello 0,5% e le Borse soffrono

Le Borse si interrogano sull’inatteso taglio dell’1,5% ai tassi di interesse di riferimento da parte della Banca d’Inghilterra e reagiscono subito benissimo sperando che possa esserci qualche sorpesa in questo senso anche da parte della Bce. Invece i signori di Francoforte non hanno abbandonato la loro proverbiale prudenza, malgrado la situazione sia ormai quasi ovunque indirizzata verso la recessione, e hanno mantenuto la loro politica dei piccoli passi, con un taglio di 0,50 punti dei tassi, come previsto da tutti gli analisti, portando il tasso di riferimento a 3,25%. La Banca centrale inglese invece, ha lasciato tutti di stucco con un abbassamento molto più forte del previsto, i tassi sono stati portati al 3% dal 4,5%, gli economisti si aspettavano una riduzione dello 0,5% a 4%. I mercati finanziari scommettevano per lo più in un taglio di 75 punti base, mentre in un sondaggio Reuters dello scorso 4 novembre, 45 economisti sui 62 interpellati prevedevano un taglio di 50 pb, 7 vedevano un taglio di 75 pb e 10 lo prevedevano di 100 pb.

Le Borse si interrogano sull’inatteso taglio dell’1,5% ai tassi di interesse di riferimento da parte della Banca d’Inghilterra e reagiscono subito benissimo sperando che possa esserci qualche sorpesa in questo senso anche da parte della Bce. Invece i signori di Francoforte non hanno abbandonato la loro proverbiale prudenza, malgrado la situazione sia ormai quasi ovunque indirizzata verso la recessione, e hanno mantenuto la loro politica dei piccoli passi, con un taglio di 0,50 punti dei tassi, come previsto da tutti gli analisti, portando il tasso di riferimento a 3,25%. La Banca centrale inglese invece, ha lasciato tutti di stucco con un abbassamento molto più forte del previsto, i tassi sono stati portati al 3% dal 4,5%, gli economisti si aspettavano una riduzione dello 0,5% a 4%. I mercati finanziari scommettevano per lo più in un taglio di 75 punti base, mentre in un sondaggio Reuters dello scorso 4 novembre, 45 economisti sui 62 interpellati prevedevano un taglio di 50 pb, 7 vedevano un taglio di 75 pb e 10 lo prevedevano di 100 pb.

il dollaro si rafforza leggermente ma sterlina ed euro attendono segnali dalle banche centrali

ll dollaro si rafforza leggermente contro un basket di valute, sostenuto dall’avversione al rischio degli investitori sui persistenti timori di recessione, fotografata dalla flessione delle

Lo yen continua ad apprezzarsi e le autorità internazionali pensano ad un intervento per calmierare i mercati valutari

Prosegue negli scambi della tarda mattinata londinese la discesa della valuta unica sulle principali controparti, mentre i corsi di yen e franco svizzero traggono beneficio dal clima di marcata avversione al rischio. Sugli schermi Reuters il cambio dell’euro/yen scivola al record negativo da maggio 2002, in calo di circa 4% in seduta fino a 113,64. Marcato deprezzamento per la divisa unica europea contro franco svizzero, con il cross al minimo dall’introduzione della valuta unica fino a 1,4301. Questo apprezzamento dello yen non solo contro l’euro, sembra preoccupare le principali autorità economiche e finanziarie internazionali. I Ministri delle Finanze e i banchieri centrali dei paesi del gruppo del G7, infatti, hanno emesso un comunicato congiunto esprimendo preoccupazioni sull’eccessiva recente volatilità dello yen. I sette paesi più industrializzati del mondo inoltre continueranno a monitorare con attenzione i mercati e a cooperare nel comune interesse per un sistema finanziario internazionale forte e stabile.

Prosegue negli scambi della tarda mattinata londinese la discesa della valuta unica sulle principali controparti, mentre i corsi di yen e franco svizzero traggono beneficio dal clima di marcata avversione al rischio. Sugli schermi Reuters il cambio dell’euro/yen scivola al record negativo da maggio 2002, in calo di circa 4% in seduta fino a 113,64. Marcato deprezzamento per la divisa unica europea contro franco svizzero, con il cross al minimo dall’introduzione della valuta unica fino a 1,4301. Questo apprezzamento dello yen non solo contro l’euro, sembra preoccupare le principali autorità economiche e finanziarie internazionali. I Ministri delle Finanze e i banchieri centrali dei paesi del gruppo del G7, infatti, hanno emesso un comunicato congiunto esprimendo preoccupazioni sull’eccessiva recente volatilità dello yen. I sette paesi più industrializzati del mondo inoltre continueranno a monitorare con attenzione i mercati e a cooperare nel comune interesse per un sistema finanziario internazionale forte e stabile.

Euro ai minimi dal 2006 il dollaro si rafforza su tutte le altre valute in un’altra giornata difficilissma per le Borse

Brusca discesa dell’euro che in pochi minuti si porta a quota 1,255 contro dollaro, sui nuovi minimi degli ultimi due anni e fa impressione la discesa della moneta unica contro lo yen, di oltre il 10%. E’ la prima volta dall’ottobre 2006 che l‘euro scende sotto quota 1,26. Intanto, continua lentamente ad attenuarsi la situazione sul mercato dell’interbancario. Per la prima volta da una settimana le banche hanno depositato presso la Bce una cifra inferiore ai 200 miliardi di euro. Oggi il tasso Euribor a 3 mesi scende per l’undicesima seduta consecutiva al 4,918% dal 4,921% di ieri. Per tornare al mercato valutario gli investitori oggi stanno puntando decisamente sul biglietto verde, la valuta più liquida del mondo, poichè, con la prospettiva di una recessione globale, tendono a ridurre qualsiasi posizione a rischio e a reimpatriare i fondi. Il dollaro rispetto contro il basket con le sei principali valute è salito al massimo di due anni a 86,284. Anche lo yen continua a salire contro dollaro ed euro.

Brusca discesa dell’euro che in pochi minuti si porta a quota 1,255 contro dollaro, sui nuovi minimi degli ultimi due anni e fa impressione la discesa della moneta unica contro lo yen, di oltre il 10%. E’ la prima volta dall’ottobre 2006 che l‘euro scende sotto quota 1,26. Intanto, continua lentamente ad attenuarsi la situazione sul mercato dell’interbancario. Per la prima volta da una settimana le banche hanno depositato presso la Bce una cifra inferiore ai 200 miliardi di euro. Oggi il tasso Euribor a 3 mesi scende per l’undicesima seduta consecutiva al 4,918% dal 4,921% di ieri. Per tornare al mercato valutario gli investitori oggi stanno puntando decisamente sul biglietto verde, la valuta più liquida del mondo, poichè, con la prospettiva di una recessione globale, tendono a ridurre qualsiasi posizione a rischio e a reimpatriare i fondi. Il dollaro rispetto contro il basket con le sei principali valute è salito al massimo di due anni a 86,284. Anche lo yen continua a salire contro dollaro ed euro.

La crisi economica e le crescenti difficoltà delle banche europee incidono fortmente sul cambio Euro/dollaro

Le crescenti difficoltà economiche, determinate dalla grave crisi finanziaria che si stanno velocemente trasferendo all’economia reale stanno avendo un forte impatto sul cambio euro/dollaro, che dopo un discesa quasi senza sosta durata oltre venti mesi, sta in questo ultimo mese recuperando i livelli di cambio con l’euro di due anni fa. Mentre alcuni economisti fino a pochi mesi fa prevedevano un dollaro ancora debole, con un cambio con la moneta unica attestato intorno a 1,4, ora il biglietto verde è schizzato arrivando a toccare in serata il record di 1,27 contro euro e sono molti a ritenere che il recupero del dollaro continuerà ancora. Molti infatti sono sicuri che la Bce abbasserà presto nuovamente i tassi, forse dello 0,75% e questo certo contribuisce a rafforzare una moneta. inoltre sono molti a ritenere che come spesso accaduto in passato una crisi nata in America faccia poi sentire i maggiori influssi proprio nel vecchio continente.

Le crescenti difficoltà economiche, determinate dalla grave crisi finanziaria che si stanno velocemente trasferendo all’economia reale stanno avendo un forte impatto sul cambio euro/dollaro, che dopo un discesa quasi senza sosta durata oltre venti mesi, sta in questo ultimo mese recuperando i livelli di cambio con l’euro di due anni fa. Mentre alcuni economisti fino a pochi mesi fa prevedevano un dollaro ancora debole, con un cambio con la moneta unica attestato intorno a 1,4, ora il biglietto verde è schizzato arrivando a toccare in serata il record di 1,27 contro euro e sono molti a ritenere che il recupero del dollaro continuerà ancora. Molti infatti sono sicuri che la Bce abbasserà presto nuovamente i tassi, forse dello 0,75% e questo certo contribuisce a rafforzare una moneta. inoltre sono molti a ritenere che come spesso accaduto in passato una crisi nata in America faccia poi sentire i maggiori influssi proprio nel vecchio continente.

L’Ungheria come l’Islanda, chiede aiuto al fondo internazionale monetario per far fronte alle difficoltà del sistema bancario nazionale

La situazione finanziaria che si sta sviluppando negli ultimi giorni in Ungheria ricorda molto da vicino quello accaduto in Islanda, dove il Governo ha dovuto nazionalizzare i principali istituti bancari del paese e chieder l’intervento del Fmi, per evitare il default. Le autorità ungheresi, infatti, hanno sollecitato il sostegno della Banca centrale europea e pianificato nuove misure per la stabilizzazione del sistema bancario, nel tentativo di contenere gli effetti della crisi finanziaria e che il paese non diventi la prossima Islanda. Gli investitori hanno duramente colpito gli asset dei nuovi paesi Ue, timorosi di una fuga di flussi di fronta all’elevata dipendenza di Budapest dai capitali stranieri e al massiccio indebitamento in valuta estera. Governo e banca centrale hanno cercato di mandare un messaggio tranquillizzante e far ripartire un mercato congelato e dipendente dagli swap in valuta estera, strumenti considerati cruciali per lo stato di salute delle finanze ungheresi.

La situazione finanziaria che si sta sviluppando negli ultimi giorni in Ungheria ricorda molto da vicino quello accaduto in Islanda, dove il Governo ha dovuto nazionalizzare i principali istituti bancari del paese e chieder l’intervento del Fmi, per evitare il default. Le autorità ungheresi, infatti, hanno sollecitato il sostegno della Banca centrale europea e pianificato nuove misure per la stabilizzazione del sistema bancario, nel tentativo di contenere gli effetti della crisi finanziaria e che il paese non diventi la prossima Islanda. Gli investitori hanno duramente colpito gli asset dei nuovi paesi Ue, timorosi di una fuga di flussi di fronta all’elevata dipendenza di Budapest dai capitali stranieri e al massiccio indebitamento in valuta estera. Governo e banca centrale hanno cercato di mandare un messaggio tranquillizzante e far ripartire un mercato congelato e dipendente dagli swap in valuta estera, strumenti considerati cruciali per lo stato di salute delle finanze ungheresi.

I libici a sorpresa, ma non troppo, corrono in soccorso di Unicredit, così come fecero in passato con Fiat

Con una mossa forse un pò a sorpresa i libici della Lafico diventano il secondo azionista di Unicredit con il 4,2% della Banca, il cui titolo reagisce subito benissimo volando oltre il 10% in Borsa per poi ripiegare durante il corso della seduta. Come già successo negli anni 90′, perciò, il colonnello Gheddafi, dopo l’accordo con il Governo italiano per la questione coloniale, interviene per salvare un impresa italiana. Allora la Fiat, oberata dai debiti e vicino al collasso, e adesso Unicredit, il primo istituto bancario del paese, nella bufera per la la crisi e costretto ad una profonda ricapitalizzazione solo qualche giorno fa. La Banca centrale libica ha incrementato quindi dallo 0,9% al 4,23% la quota in Unicredit ed ha dato disponibilità a sottoscrivere i bond convertibili dell’aumento di capitale per un ammontare pari a 0,5 miliardi di euro.

Con una mossa forse un pò a sorpresa i libici della Lafico diventano il secondo azionista di Unicredit con il 4,2% della Banca, il cui titolo reagisce subito benissimo volando oltre il 10% in Borsa per poi ripiegare durante il corso della seduta. Come già successo negli anni 90′, perciò, il colonnello Gheddafi, dopo l’accordo con il Governo italiano per la questione coloniale, interviene per salvare un impresa italiana. Allora la Fiat, oberata dai debiti e vicino al collasso, e adesso Unicredit, il primo istituto bancario del paese, nella bufera per la la crisi e costretto ad una profonda ricapitalizzazione solo qualche giorno fa. La Banca centrale libica ha incrementato quindi dallo 0,9% al 4,23% la quota in Unicredit ed ha dato disponibilità a sottoscrivere i bond convertibili dell’aumento di capitale per un ammontare pari a 0,5 miliardi di euro.

Eaton Corporation, chiude lo stabilimento di Massa: la crisi finanziaria si abbatte sull’occupazione e l’economia reale?

La Eaton ha deciso di chiudere lo stabilimento di Massa. La scelta è stata comunicata ieri mattina ai sindacati durante un incontro che si è tenuto all’associazione industriali a Carrara. Non avranno più lavoro 345 dipendenti.

La Eaton ha deciso di chiudere lo stabilimento di Massa. La scelta è stata comunicata ieri mattina ai sindacati durante un incontro che si è tenuto all’associazione industriali a Carrara. Non avranno più lavoro 345 dipendenti.

Quello che lascia stupefatti sull‘atteggiamento dei politici di fronte a questa terribili crisi finanziaria è il colpevole ritardo con il quale si sono mossi e la conseguente inadeguatezza delle misure adotattate, osservando le reazioni sempre più volte al peggio dei mercati finanziari di tutto il mondo ormai pervasi da un vero e proprio panic selling. La crisi finanziaria infatti nata oltre un anno fa in America, si sta velocemente, come previsto da tutti tranne che forse dai politici, propagando all‘economia reale, scatenando perciò le vendite in previsione di una sempre più probabile recessione globale.

Le ultime previsioni degli economisti della Bce (le staff projections, che non sono richiamate nel bollettino di ottobre), pubblicate il mese scorso e quasi sicuramente destinate ad essere riviste in peggio, davano la crescita di Eurolandia ad un tasso compreso fra l’1,1 e l’1,7% quest’anno, e fra lo 0,6% e l’1,8% il prossimo. Nel bollettino di ottobre la Bce scrive che «gli indicatori oggi disponibili segnalano il perdurare della debolezza nella dinamica di fondo della crescita dell’area dell’euro nel terzo trimestre. Secondo le prime stime del Fondo monetario Internazionale Spagna, Italia, Irlanda e Gran Bretgana saranno sicuramente in recessione già dall’ultimo trimestre dell’anno e probabilmente per tutto il 2009, con pesanti ricadute su occupazione (la Fiat ha già proclamata nuove casse integarzioni, la Merloni ha dichiarato lo stato di insolvenza) e redditi.

E ora la parola per cercare di risolvere la crisi passa ai politici e visto le premesse c’è da tremare

Anche Berlusconi con il suo sharme e il suo innegabile potere di convincimento ha dovuto alzare bandiera bianca di fronte alla pervicacia della cancelliera Angela

Il calo dei tassi in Australia ha portato un effimero ottimismo. L’attenzione resta sulle banche centrali, con un occhio alle commodities

Dopo il tonfo di ieri fatto registrare da tutti i listini azionari sembra che oggi ci sia aria di recupero. In Asia l’indice MSCI ex Japan ha messo a segno un +1,5% grazie alla mossa a sorpresa della banca centrale australiana la quale ha ridotto di un punto percentuale i tassi di interesse. Una riduzione era attesa, ma non così significativa. Il mercato italiano ha aperto in rialzo del 2,3%, per poi tornare sulla parità nell’arco di 50 minuti. Ora però l’occhio si sposta sulle altre banche centrali per capire se la riduzione dei tassi in Australia farà parte di una azione decisa e coordinata a livello mondiale o risulterà invece una mossa destinata a non essere seguita.

Dopo il tonfo di ieri fatto registrare da tutti i listini azionari sembra che oggi ci sia aria di recupero. In Asia l’indice MSCI ex Japan ha messo a segno un +1,5% grazie alla mossa a sorpresa della banca centrale australiana la quale ha ridotto di un punto percentuale i tassi di interesse. Una riduzione era attesa, ma non così significativa. Il mercato italiano ha aperto in rialzo del 2,3%, per poi tornare sulla parità nell’arco di 50 minuti. Ora però l’occhio si sposta sulle altre banche centrali per capire se la riduzione dei tassi in Australia farà parte di una azione decisa e coordinata a livello mondiale o risulterà invece una mossa destinata a non essere seguita.