Banca Monte dei Paschi di Siena tira un sospiro di sollievo. Arriva il via libera ai Monti-bond, che sanciscono praticamente il salvataggio della banca da parte del governo. Ieri è stato pubblicato sulla Gazzetta Ufficiale il decreto legge salva infrazioni europee. All’articolo 8 c’è la nuova disciplina dei Monti-bond, ovvero le obbligazioni che l’istituto di credito senese emetterà a favore del Tesoro per raggiungere gli obiettivi sui requisiti di rafforzamento del capitale richiesti dall’Eba, ovvero l’european banking authority. Stamattina in borsa il titolo Banca Mps guadagna l’1,3% a 0,2022 euro.

Banca Monte dei Paschi di Siena tira un sospiro di sollievo. Arriva il via libera ai Monti-bond, che sanciscono praticamente il salvataggio della banca da parte del governo. Ieri è stato pubblicato sulla Gazzetta Ufficiale il decreto legge salva infrazioni europee. All’articolo 8 c’è la nuova disciplina dei Monti-bond, ovvero le obbligazioni che l’istituto di credito senese emetterà a favore del Tesoro per raggiungere gli obiettivi sui requisiti di rafforzamento del capitale richiesti dall’Eba, ovvero l’european banking authority. Stamattina in borsa il titolo Banca Mps guadagna l’1,3% a 0,2022 euro.

bond

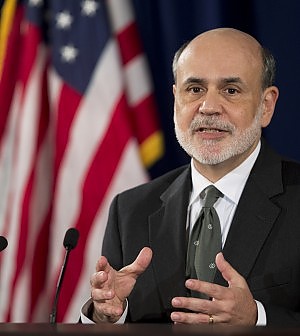

FED: tassi confermati fino al 2015

La Federal Reserve ha confermato il tasso di interesse sui prestiti interbancari a zero, dichiarando che l’agevolazione resterà fino al 2015. L’istituto ha inoltre incrementato l’acquisto di Bond.

La Federal Reserve ha confermato il tasso di interesse sui prestiti interbancari a zero, dichiarando che l’agevolazione resterà fino al 2015. L’istituto ha inoltre incrementato l’acquisto di Bond.

Nuovo bond Enel a inizio 2013?

L’Enel starebbe valutando una nuova emissione obbligazionaria da proporre nei confronti dei risparmiatori. La data di lancio dei nuovi bond potrebbe essere prevista per la prima parte del 2013, come confermato dall’amministratore delegato della società, Fulvio Conti, a margine di una serie di incontri svolti al Workshop Ambrosetti, a Cernobbio. Ma non solo: Conti ha anche avuto modo di commentare l’emissione da 1 miliardo di euro con scadenza a marzo 2020, effettuata nel corso dell’ultima settimana.

L’Enel starebbe valutando una nuova emissione obbligazionaria da proporre nei confronti dei risparmiatori. La data di lancio dei nuovi bond potrebbe essere prevista per la prima parte del 2013, come confermato dall’amministratore delegato della società, Fulvio Conti, a margine di una serie di incontri svolti al Workshop Ambrosetti, a Cernobbio. Ma non solo: Conti ha anche avuto modo di commentare l’emissione da 1 miliardo di euro con scadenza a marzo 2020, effettuata nel corso dell’ultima settimana.

Cosa sono gli eurobond

In una fase molto “calda” per la crisi dei debiti sovrani e per la moneta unica europea – con gli investitori internazionali sempre più pronti ad alzare la guardia e a voltare le spalle all’Europa se non dovessero arrivare soluzioni concrete per arginare la crisi – molti policy makers tornano a spingere verso gli eurobond (o e-bond o stability bond), anche se resta inflessibile la posizione della Germania che, attraverso le parole del cancelliere Angela Merkel, ritiene questa ipotesi assolutamente inutile per risolvere la crisi dell’euro. Ma che cosa sono gli eurobond e come funzionano?

In una fase molto “calda” per la crisi dei debiti sovrani e per la moneta unica europea – con gli investitori internazionali sempre più pronti ad alzare la guardia e a voltare le spalle all’Europa se non dovessero arrivare soluzioni concrete per arginare la crisi – molti policy makers tornano a spingere verso gli eurobond (o e-bond o stability bond), anche se resta inflessibile la posizione della Germania che, attraverso le parole del cancelliere Angela Merkel, ritiene questa ipotesi assolutamente inutile per risolvere la crisi dell’euro. Ma che cosa sono gli eurobond e come funzionano?

Emissione bond Fiat in euro

Giornata altalenante (con tendenza al ribasso) per Fiat, che prima dell’avvio delle negoziazioni di Borsa ha annunciato l’intenzione di procedere ad un’emissione obbligazionaria in euro. Le condizioni dell’emissione non sono ancora state definite (lo saranno al momento del pricing sulla base delle condizioni di mercato del momento), mentre è noto che nell’ipotesi confermata di emissione, Fiat Finance and Trade Ltd richiederà la quotazione dei titoli e l’ammissione alle contrattazioni presso il mercato regolamentato irlandese.

Giornata altalenante (con tendenza al ribasso) per Fiat, che prima dell’avvio delle negoziazioni di Borsa ha annunciato l’intenzione di procedere ad un’emissione obbligazionaria in euro. Le condizioni dell’emissione non sono ancora state definite (lo saranno al momento del pricing sulla base delle condizioni di mercato del momento), mentre è noto che nell’ipotesi confermata di emissione, Fiat Finance and Trade Ltd richiederà la quotazione dei titoli e l’ammissione alle contrattazioni presso il mercato regolamentato irlandese.

I migliori bond per il 2012

Il segmento corporate dei bond si appresta a fornire grandi soddisfazioni per il 2012. Al di là del più eclatante caso di Luxottica, che ha emesso un titolo da 500 milioni di euro, e in mezzora ha ottenuto richieste per ben 9 miliardi di euro. Ma i migliori bond per il 2012 non si fermano al solo titolo Luxottica, abbracciando il comparto delle utilities, quello bancario, quello telefonico, e tanto altro ancora.

Il segmento corporate dei bond si appresta a fornire grandi soddisfazioni per il 2012. Al di là del più eclatante caso di Luxottica, che ha emesso un titolo da 500 milioni di euro, e in mezzora ha ottenuto richieste per ben 9 miliardi di euro. Ma i migliori bond per il 2012 non si fermano al solo titolo Luxottica, abbracciando il comparto delle utilities, quello bancario, quello telefonico, e tanto altro ancora.

Come dimostra la lista dei migliori 20 corporate bond pubblicata negli ultimi giorni da Il Sole 24 Ore, per rendimento lordo al 9 marzo 2012 spiccano alcune banche, tradizionalmente molto affezionate al reperimento di denaro fresco attraverso l’emissione di titoli di debito obbligazionario sul medio lungo termine. Unicredit è di fatti attualmente in testa a questa speciale classifica con un rendimento lordo pari al 6,92%, condizionato principalmente dalla cedola fissa di 6,125 punti percentuali, e da una scadenza protratta nel tempo (aprile 2021).

Nuovo bond Intesa Sanpaolo scadenza 2017

Intesa Sanpaolo lancia un nuovo bond con scadenza a 5 anni. La nuova obbligazione senior, con termine al 2017, è stato emesso con successo, come dichiarato dalla stessa banca in un comunicato a conferma dell’elaborazione della transazione, avvenuta per un controvalore pari a un miliardo di euro.

Intesa Sanpaolo lancia un nuovo bond con scadenza a 5 anni. La nuova obbligazione senior, con termine al 2017, è stato emesso con successo, come dichiarato dalla stessa banca in un comunicato a conferma dell’elaborazione della transazione, avvenuta per un controvalore pari a un miliardo di euro.

Ancor prima del comunicato dell’istituto di credito, era giunta la dichiarazione anticipativa del presidente del consiglio di gestione della banca, Andrea Beltratti, a margine della presentazione in Borsa del nuovo Codice di Autodisciplina delle società quotate. Dichiarazione anticipativa che ha di fatto ribadito il buon esito della negoziazione del bond nel mercato primario, con conseguente soddisfazione da parte dei vertici dell’azienda bancaria.

Nuovo bond Terna scadenza 2017

Terna ha reso noto di aver lanciato sul mercato una nuova emissione obbligazionaria in euro, a tasso di interesse fisso, con scadenza pari a 5 anni, per un controvalore pari a 1,25 miliardi di euro. Come precisato dalla stessa compagnia, l’operazione di lancio del nuovo bond quinquennale si inquadra nell’ottica di applicazione del proprio programma di Euro medium term note, finalizzato a ristrutturare la propria esposizione passiva sul medio lungo termine.

Terna ha reso noto di aver lanciato sul mercato una nuova emissione obbligazionaria in euro, a tasso di interesse fisso, con scadenza pari a 5 anni, per un controvalore pari a 1,25 miliardi di euro. Come precisato dalla stessa compagnia, l’operazione di lancio del nuovo bond quinquennale si inquadra nell’ottica di applicazione del proprio programma di Euro medium term note, finalizzato a ristrutturare la propria esposizione passiva sul medio lungo termine.

Come confermato da una nota della compagine, la nuova obbligazione avrà scadenza 17 febbraio 2017, e vanterà una cedola pari a 4,125 punti percentuali, con prezzo di emissione sotto la pari a 99,809 punti percentuali. Il titolo è stato prezzato con spread pari a 257 punti base rispetto al midswap.

Risultati di esercizio Enel 2011

Anche se i dati sono ancora provvisori, difficilmente quelli ufficiali e definitivi potranno ribaltare una situazione tanto positiva; il colosso energetico è il punto di riferimento per gli investimenti di lungo periodo ma non solo grazie al settore fondamentale in cui si trova. Gli investimenti del 2011 confermano la volontà del direttivo di Enel si primeggiare anche nel nuovo mercato delle energie rinnovabili visto che ben 1.9 miliardi di euro (di 4.67 complessivi investiti) sono stati investiti proprio in questo ambito.

Anche se i dati sono ancora provvisori, difficilmente quelli ufficiali e definitivi potranno ribaltare una situazione tanto positiva; il colosso energetico è il punto di riferimento per gli investimenti di lungo periodo ma non solo grazie al settore fondamentale in cui si trova. Gli investimenti del 2011 confermano la volontà del direttivo di Enel si primeggiare anche nel nuovo mercato delle energie rinnovabili visto che ben 1.9 miliardi di euro (di 4.67 complessivi investiti) sono stati investiti proprio in questo ambito.

Il 2011 si chiude per Enel con un ricavo complessivo di 79.5 miliardi di euro (l’8.3% in più dell’anno precedente); questo dato è frutto di tagli alle infrastrutture da un lato, ma anche dell’espansione dall’altro visto che è stato ampliato il mercato estero e questo ha contribuito notevolmente a sostenere un’anno che poteva essere estremamente negativo anche per gli energetici.

Atlantia lancia bond pari a 1 mld

Atlantia SpA ha reso noto di aver lanciato un prestito obbligazionario dal controvalore nominale pari a 1 miliardo di euro, della durata complessiva di 7 anni. Il bond è stato collocato con successo presso gli investitori istituzionali contattati, con ordinativi complessivi che nei soli primi 90 minuti di operatività hanno superato i 9 miliardi di euro: di conseguenza, la raccolta ordini è stata chiusa in anticipo rispetto alla fascia temporale di previsione.

Atlantia SpA ha reso noto di aver lanciato un prestito obbligazionario dal controvalore nominale pari a 1 miliardo di euro, della durata complessiva di 7 anni. Il bond è stato collocato con successo presso gli investitori istituzionali contattati, con ordinativi complessivi che nei soli primi 90 minuti di operatività hanno superato i 9 miliardi di euro: di conseguenza, la raccolta ordini è stata chiusa in anticipo rispetto alla fascia temporale di previsione.

Il prestito obbligazionario rientra all’interno di un progetto di emissioni di bond sul medio lungo termine, avviato nel “lontano” maggio del 2004, e successivamente aggiornato sulla base delle evoluzioni finanziarie della società, per un totale di 10 miliardi di euro. Ad oggi, con l’update del bond da 1 miliardo di euro, il piano risulta essere utilizzato per quasi 8 miliardi di euro.

Rendimento Bond portoghesi vola al 21%

Vola il rendimento dei bond portoghesi: la chiusura dell’asta sui titoli di Stato a cinque e dieci anni conferma infatti i timori di un possibile allargamento della crisi del debito dalla Grecia alle economie maggiormente precarie (e il Portogallo è certamente tra queste), incrementando il livello di rischio percepito per il debito sovrano e, di conseguenza, il rendimento che è necessario attribuire ai titoli di Stato affinchè possano essere efficacemente collocati sui mercati europei.

Vola il rendimento dei bond portoghesi: la chiusura dell’asta sui titoli di Stato a cinque e dieci anni conferma infatti i timori di un possibile allargamento della crisi del debito dalla Grecia alle economie maggiormente precarie (e il Portogallo è certamente tra queste), incrementando il livello di rischio percepito per il debito sovrano e, di conseguenza, il rendimento che è necessario attribuire ai titoli di Stato affinchè possano essere efficacemente collocati sui mercati europei.

I mercati finanziari hanno così penalizzato fortemente Lisbona, sulla scia del timore che il Paese possa essere presto costretto ad affidarsi ad un secondo piano di aiuti internazionali, o a valutare una forma di ristrutturazione straordinaria del proprio debito, proprio come avvenuto ad Atene.

Prestito obbligazionario per Enel retail

Torna sul mercato Enel; da domani inizierà la campagna pubblicitaria sponsorizzerà la nuova emissione obbligazionaria del colosso dedicata ai clienti retail. L’offerta sarà di minimo 1.500 milioni di euro di bond per un massimo di 3.000 milioni di euro a seconda della bontà della domanda. Il prestito obbligazionario di Enel avrà durata di sei anni e sarò sottoscrivibile sia a tasso fisso sia a tasso variabile. La negoziazione avverrà sul Mot ed il taglio minimo è stato confermato a 2000 euro.

Torna sul mercato Enel; da domani inizierà la campagna pubblicitaria sponsorizzerà la nuova emissione obbligazionaria del colosso dedicata ai clienti retail. L’offerta sarà di minimo 1.500 milioni di euro di bond per un massimo di 3.000 milioni di euro a seconda della bontà della domanda. Il prestito obbligazionario di Enel avrà durata di sei anni e sarò sottoscrivibile sia a tasso fisso sia a tasso variabile. La negoziazione avverrà sul Mot ed il taglio minimo è stato confermato a 2000 euro.

Entro il 3 Febbraio si prevede il via libera della Consob che permetterebbe l’avvio dell’emissione il 6 Febbraio. In ogni caso si prevede una chiusura massima entro il 24 Febbraio anche se c’è la possibilità di chiusura anticipata per la soddisfazione dell’intera offerta.

Eni lancia bond a otto anni a tasso fisso

I bond in alcuni casi possono rappresentare una certa sicurezza: prestiti obbligazionari garantiti, non si tratta di un investimento in conto capitale e quindi la restituzione non dipende dall’andamento della Borsa. L’azienda é obbligata a restituire il suo prestito alla scadenza e al tasso di interesse prestabilito, indipendentemente dalle fluttuazioni del mercato. Difficilmente l’azienda non restituirà il prestito, a meno che non si trovi in una situazione dei reale disagio economico o addirittura di fallimento. Non dovrebbe essere il caso di Eni, la quale si appresta a lanciare una emissione obbligazionaria a otto anni a tasso fisso per un importo di oltre 1 mld di euro e con uno spread pari a circa 220-230 punti base sopra il midswap.

I bond in alcuni casi possono rappresentare una certa sicurezza: prestiti obbligazionari garantiti, non si tratta di un investimento in conto capitale e quindi la restituzione non dipende dall’andamento della Borsa. L’azienda é obbligata a restituire il suo prestito alla scadenza e al tasso di interesse prestabilito, indipendentemente dalle fluttuazioni del mercato. Difficilmente l’azienda non restituirà il prestito, a meno che non si trovi in una situazione dei reale disagio economico o addirittura di fallimento. Non dovrebbe essere il caso di Eni, la quale si appresta a lanciare una emissione obbligazionaria a otto anni a tasso fisso per un importo di oltre 1 mld di euro e con uno spread pari a circa 220-230 punti base sopra il midswap.

Rendimento bond greco a 1100%

Segno dell’evidente sfiducia dei mercati finanziari internazionali, il rendimento del bond greco in scadenza il 20 marzo 2012 (codice GR0110021236a, per gli interessati all’investimento speculativo) è schizzato a quota 1.100 punti percentuali. Il debito in scadenza tra meno di due mesi, dal controvalore di 14,4 miliardi di euro, è pertanto pagato con un rendimento mostruoso, che apre interessantissimi scenari di guadagno sul breve termine per gli investitori più accaniti.

Segno dell’evidente sfiducia dei mercati finanziari internazionali, il rendimento del bond greco in scadenza il 20 marzo 2012 (codice GR0110021236a, per gli interessati all’investimento speculativo) è schizzato a quota 1.100 punti percentuali. Il debito in scadenza tra meno di due mesi, dal controvalore di 14,4 miliardi di euro, è pertanto pagato con un rendimento mostruoso, che apre interessantissimi scenari di guadagno sul breve termine per gli investitori più accaniti.

È d’altronde ben noto che la Grecia, senza un aiuto internazionale da parte dell’Unione Europea, del Fondo Monetario Internazionale e della Banca Centrale Europea, non riuscirà a rimborsare il suo bond, con l’impossibilità di onorare il debito anche parzialmente.