Continua senza sosta il calo dei rendimenti dei titoli di Stato italiani, sia a tasso fisso, sia a tasso variabile. Dopo il recente minimo storico dei Buoni Ordinari del Tesoro (BOT), il cui rendimento lordo annuo composto a tre mesi è sceso sotto la soglia dell’1%, anche i BTP nell’asta in programma ieri hanno fatto registrare un sensibile calo dei rendimenti. Nel dettaglio, i Buoni del Tesoro Poliennali (BTP) a cinque anni, scadenza dicembre 2013, sono stati collocati dal Tesoro, rispetto alla precedente asta, con un rendimento lordo in calo di un quarto di punto percentuale al 3,05%, corrispondente per il piccolo risparmiatore, al netto della ritenuta sugli interessi, al 2,67% netto; più alto, in virtù di una scadenza più lunga, si è attestato il rendimento del BTP a dieci anni con un rendimento lordo del 3,33%, mentre per quelli a scadenza trentennale il rendimento lordo di aggiudicazione è stato del 5,32%.

Continua senza sosta il calo dei rendimenti dei titoli di Stato italiani, sia a tasso fisso, sia a tasso variabile. Dopo il recente minimo storico dei Buoni Ordinari del Tesoro (BOT), il cui rendimento lordo annuo composto a tre mesi è sceso sotto la soglia dell’1%, anche i BTP nell’asta in programma ieri hanno fatto registrare un sensibile calo dei rendimenti. Nel dettaglio, i Buoni del Tesoro Poliennali (BTP) a cinque anni, scadenza dicembre 2013, sono stati collocati dal Tesoro, rispetto alla precedente asta, con un rendimento lordo in calo di un quarto di punto percentuale al 3,05%, corrispondente per il piccolo risparmiatore, al netto della ritenuta sugli interessi, al 2,67% netto; più alto, in virtù di una scadenza più lunga, si è attestato il rendimento del BTP a dieci anni con un rendimento lordo del 3,33%, mentre per quelli a scadenza trentennale il rendimento lordo di aggiudicazione è stato del 5,32%.

CCT

Titoli di Stato: rendimenti risicati per i Bot-People

Quali sono i porti sicuri in questo momento per i propri risparmi? La Borsa è una piazza per chi è amante del rischio, e per chi è disposto ad investire nel lungo periodo, mentre titoli come i Buoni Ordinari del Tesoro (BOT) sono garantiti dallo Stato e permettono di dormire sonni tranquilli; purtroppo, però, in questo momento tale sicurezza comporta per i cosiddetti “Bot-People” di accontentarsi di rendimenti ridotti all’osso.

Quali sono i porti sicuri in questo momento per i propri risparmi? La Borsa è una piazza per chi è amante del rischio, e per chi è disposto ad investire nel lungo periodo, mentre titoli come i Buoni Ordinari del Tesoro (BOT) sono garantiti dallo Stato e permettono di dormire sonni tranquilli; purtroppo, però, in questo momento tale sicurezza comporta per i cosiddetti “Bot-People” di accontentarsi di rendimenti ridotti all’osso.

Per rendere l’idea, basti pensare che l’ultima asta di Buoni Ordinari del Tesoro (BOT) a tre mesi si è chiusa con rendimenti annui lordi composti dell’1,053%; nella sostanza, quindi, il rendimento offerto dai BOT a tre mesi non riesce neanche a coprire l’inflazione. Stessa musica per i BOT annuali, che nell’ultima asta sono stati assegnati con un tasso annuo lordo composto dell’1,361%.

La flessibilità come caratteristica fondamentale per sopravvivere negli investimenti

Le previsioni per l’anno venturo sono a dir poco catastrofiche. Si vocifera che il peggio non è alle spalle ma davanti a noi. Nuovi fallimenti, disoccupazione, sono solo due dei molteplici aspetti ai quali si rischia di dover far fronte.

Le previsioni per l’anno venturo sono a dir poco catastrofiche. Si vocifera che il peggio non è alle spalle ma davanti a noi. Nuovi fallimenti, disoccupazione, sono solo due dei molteplici aspetti ai quali si rischia di dover far fronte.

Premesso che sono e rimangono previsioni (attualmente condivisibili) quelle diffuse dai notiziari, vediamo se l’anno 2009 sarà così terribile anche per gli investitori professionisti, i cosiddetti trader.

Nei momenti di recessione come quello attuale è naturale un allontanamento delle masse dai mercati. Meglio il materasso, dice qualcuno. C’è chi, invece, è attirato dai prezzi bassi e fa spesa di azioni che ritiene “a buon prezzo” (questo argomento merita però una riflessione a parte). Ma come si comporta un trader professionista in situazioni simili?

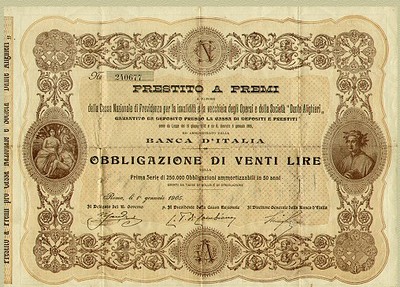

Cos’è una “Obbligazione”

L’obbligazione (spesso chiamata con il termine inglese bond) è un titolo di credito emesso da società o enti pubblici che attribuisce al possessore il diritto al rimborso del capitale più un interesse.

Lo scopo di un’emissione obbligazionaria (o prestito obbligazionario) è il reperimento di liquidità.

Di solito, il rimborso del capitale avviene alla scadenza al valore nominale e in un’unica soluzione, mentre gli interessi sono liquidati periodicamente (trimestralmente, semestralmente o annualmente). L’interesse corrisposto periodicamente è detto cedola perché in passato per riscuoterlo si doveva staccare il tagliando numerato unito al certificato che rappresentava l’obbligazione.