Continua a peggiorare lo stato della crisi dei mercati finanziari, ma ciò che più conta è che il mercato sembra in preda soltanto alla paura: paura di nuovi fallimenti, paura della recessione e paura che il mercato scenda ancora. Siamo davanti ad un circolo vizioso: ieri Wall Street è arrivata a perdere il 9% a causa della mancata approvazione del piano Paulson, la paura che ne è seguita ha contratto ulteriormente il mercato interbancario (c’è un interessante articolo sul sole24ore a proposito) con il risultato che trovare liquidità a prestito è praticamente impossibile. In pratica la paura che le banche non vengano salvate riduce l’ammontare di liquidità disponibile per le banche stesse, il risultato è che i problemi peggiorano. E se fallissero altre banche l’economia potrebbe risentirne in modo significativo, visto il ruolo del settore bancario all’interno dell’economia.

Continua a peggiorare lo stato della crisi dei mercati finanziari, ma ciò che più conta è che il mercato sembra in preda soltanto alla paura: paura di nuovi fallimenti, paura della recessione e paura che il mercato scenda ancora. Siamo davanti ad un circolo vizioso: ieri Wall Street è arrivata a perdere il 9% a causa della mancata approvazione del piano Paulson, la paura che ne è seguita ha contratto ulteriormente il mercato interbancario (c’è un interessante articolo sul sole24ore a proposito) con il risultato che trovare liquidità a prestito è praticamente impossibile. In pratica la paura che le banche non vengano salvate riduce l’ammontare di liquidità disponibile per le banche stesse, il risultato è che i problemi peggiorano. E se fallissero altre banche l’economia potrebbe risentirne in modo significativo, visto il ruolo del settore bancario all’interno dell’economia.

FED

E’ veramente la direzione giusta quella presa dagli Usa dopo il fallimento Lehman

Dopo mesi di turbolenze finanziarie senza sosta e dopo il fallimento clamoroso di Lehman e quelli a rischio di Morgan Stanley e Goldman Sach, le autorità goverantive hanno finalmente deciso di intervenire in maniera diretta per cercare di porre un qualche freno a quella che appare come la più grave crisi finanziaria dell’ultimo secolo. Secondo quanto spiegato dal segretario al Tesoro Henry Paulson, di concerto con Casa Bianca e Fed, infatti, gli asset non liquidi presenti in misura massiccia nei bilanci delle banche dovrebbero essere trasferiti in un fondo speciale a carico del governo per essere ceduti sul mercato in modo ordinato. Ma sul senso di questo intervento come su altri già adottati è innegabile che restano ancora aperte molte questioni irrisolte.

Dopo mesi di turbolenze finanziarie senza sosta e dopo il fallimento clamoroso di Lehman e quelli a rischio di Morgan Stanley e Goldman Sach, le autorità goverantive hanno finalmente deciso di intervenire in maniera diretta per cercare di porre un qualche freno a quella che appare come la più grave crisi finanziaria dell’ultimo secolo. Secondo quanto spiegato dal segretario al Tesoro Henry Paulson, di concerto con Casa Bianca e Fed, infatti, gli asset non liquidi presenti in misura massiccia nei bilanci delle banche dovrebbero essere trasferiti in un fondo speciale a carico del governo per essere ceduti sul mercato in modo ordinato. Ma sul senso di questo intervento come su altri già adottati è innegabile che restano ancora aperte molte questioni irrisolte.

Le mosse di FED e Tesoro americano contro la crisi. Un nuovo Resolution Trust Corp porta euforia sui mercati

Gli eventi delle ultime settimane hanno evidenziato che la crisi in atto è lontana dalla propria conclusione e hanno quindi spinto le autorità pubbliche ad intervenire. Se però fino ad adesso le banche centrali si erano limitate a immettere liquidità nel sistema (concedendo prestiti alle banche) e al salvataggio di alcune società (Fannie Mae, Freddie Mac, AIG), potrebbero arrivare nelle prossime settimane mosse più drastiche. Ieri intanto abbiamo assistito ad un massiccio intervento delle banche centrali.La FED ha annunciato di aver aumentato di 180 miliardi di dollari la disponibilità che le altre banche centrali hanno della valuta americana.

Gli eventi delle ultime settimane hanno evidenziato che la crisi in atto è lontana dalla propria conclusione e hanno quindi spinto le autorità pubbliche ad intervenire. Se però fino ad adesso le banche centrali si erano limitate a immettere liquidità nel sistema (concedendo prestiti alle banche) e al salvataggio di alcune società (Fannie Mae, Freddie Mac, AIG), potrebbero arrivare nelle prossime settimane mosse più drastiche. Ieri intanto abbiamo assistito ad un massiccio intervento delle banche centrali.La FED ha annunciato di aver aumentato di 180 miliardi di dollari la disponibilità che le altre banche centrali hanno della valuta americana.

Gli eventi più rilevanti della settimana. Partenza disastrosa a causa di Lehman Brothers e Merril Lynch

Quella che inizia oggi si preannuncia una settimana di tensione per i mercati. Sono attese le decisioni della FED e della banca centrale giapponese in materia di tassi, i dati sull’inflazione della zona euro e degli Stati Uniti, le trimestrali di Goldman Sachs e Morgan Stanley. Intanto arrivano notizie disastrose dalle altre banche d’affari americane. Lehman Brothers, dopo giorni passati a cercare un compratore, ha dichiarato bancarotta, nessuna banca (si era parlato di Barclays) si è presa il rischio di acquisire asset che potevano nascondere decine di miliardi di svalutazioni. Brutte notizie anche da Merril Lynch, in questo caso però sarà Bank of America ad acquisire la terza banca d’affari americana per una cifra che si aggira intorno ai 50 miliardi di dollari. Da oggi quindi a New York saranno attive soltanto due banche d’affari (le sopra citate Goldman Sachs e Morgan Stanley) dalle 5 di un anno fa (ricordiamo anche la svendita di Bearn Stears).

Quella che inizia oggi si preannuncia una settimana di tensione per i mercati. Sono attese le decisioni della FED e della banca centrale giapponese in materia di tassi, i dati sull’inflazione della zona euro e degli Stati Uniti, le trimestrali di Goldman Sachs e Morgan Stanley. Intanto arrivano notizie disastrose dalle altre banche d’affari americane. Lehman Brothers, dopo giorni passati a cercare un compratore, ha dichiarato bancarotta, nessuna banca (si era parlato di Barclays) si è presa il rischio di acquisire asset che potevano nascondere decine di miliardi di svalutazioni. Brutte notizie anche da Merril Lynch, in questo caso però sarà Bank of America ad acquisire la terza banca d’affari americana per una cifra che si aggira intorno ai 50 miliardi di dollari. Da oggi quindi a New York saranno attive soltanto due banche d’affari (le sopra citate Goldman Sachs e Morgan Stanley) dalle 5 di un anno fa (ricordiamo anche la svendita di Bearn Stears).

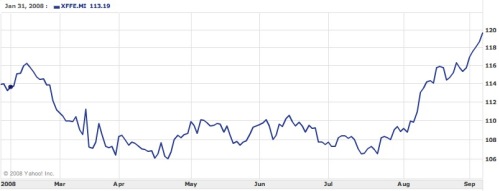

Non sembra finita la fase di recupero del dollaro, come trarre vantaggio dalla forza del biglietto verde

Per la prossima settimana negli Stati Uniti sono attesi i dati sull’inflazione, l’indice sulla fiducia dei consumatori e le vendite al dettaglio. Dopo la pubblicazione dei dati sulla disoccupazione, salita al 6,1% in Agosto (ai massimi degli ultimi quattro anni) l’attenzione torna sulla variabile più importanti ai fini delle decisioni di politica monetaria: l’inflazione. Negli USA l’indice de prezzi alla produzione dovrebbe segnare un ribasso dello 0,5% rispetto al mese precedente. Un’inflazione in calo sarebbe una boccata di ossigeno per i consumi statunitensi e di conseguenza anche per la crescita. Sono attesi dati positivi anche dalle vendite al dettaglio che dovrebbero essere tornare a salire dopo il calo del mese di luglio. Intanto in Europa la BCE si trova divisa tra previsioni di rallentamento nella crescita e un’inflazione che resta alta (3,8%). Il presidente della Commissione Europea Barroso ha dichiarato che la l’organo da lui presieduto ridurrà le stime di crescita per l’area euro portandole all’ 1,7%.

Per la prossima settimana negli Stati Uniti sono attesi i dati sull’inflazione, l’indice sulla fiducia dei consumatori e le vendite al dettaglio. Dopo la pubblicazione dei dati sulla disoccupazione, salita al 6,1% in Agosto (ai massimi degli ultimi quattro anni) l’attenzione torna sulla variabile più importanti ai fini delle decisioni di politica monetaria: l’inflazione. Negli USA l’indice de prezzi alla produzione dovrebbe segnare un ribasso dello 0,5% rispetto al mese precedente. Un’inflazione in calo sarebbe una boccata di ossigeno per i consumi statunitensi e di conseguenza anche per la crescita. Sono attesi dati positivi anche dalle vendite al dettaglio che dovrebbero essere tornare a salire dopo il calo del mese di luglio. Intanto in Europa la BCE si trova divisa tra previsioni di rallentamento nella crescita e un’inflazione che resta alta (3,8%). Il presidente della Commissione Europea Barroso ha dichiarato che la l’organo da lui presieduto ridurrà le stime di crescita per l’area euro portandole all’ 1,7%.

Segnali di recessione negli Stati Uniti: PIL deludente, buone le esportazioni

Negli Stati Uniti si inizia a parlare di recessione; le buone notizie scarseggiano e i dati sono al ribasso. E’ questa la sintesi che potrebbe essere fatta della situazione economia statunitense. In particolare sono stati pubblicate le cifre sulla crescita del PIL negli ultimi trimestri. Nella parte finale del 2007 l’economia americana è scesa dello 0,2%; nel primo trimestre di questo anno è stata registrata una crescita dello 0,9% e nel trimestre appena trascorso la crescita è stata del 1,9% mentre le previsioni erano del 2,3% (tutti i dati sono annualizzati, in pratica esprimono una velocità che se mantenuta per tutto l’anno porterebbe ad una crescita pari al numero specificato).

Negli Stati Uniti si inizia a parlare di recessione; le buone notizie scarseggiano e i dati sono al ribasso. E’ questa la sintesi che potrebbe essere fatta della situazione economia statunitense. In particolare sono stati pubblicate le cifre sulla crescita del PIL negli ultimi trimestri. Nella parte finale del 2007 l’economia americana è scesa dello 0,2%; nel primo trimestre di questo anno è stata registrata una crescita dello 0,9% e nel trimestre appena trascorso la crescita è stata del 1,9% mentre le previsioni erano del 2,3% (tutti i dati sono annualizzati, in pratica esprimono una velocità che se mantenuta per tutto l’anno porterebbe ad una crescita pari al numero specificato).

La FED estende il termine per i prestiti d’emergenza dopo i fallimenti a catena delle banche statunitensi

La Federal Reserve ha esteso i suoi programmi di prestito d’emergenza per le società quotate a Wall Street fino a gennaio 2009, dopo che i

Euro da record, dollaro debole, sterlina a sua volta si rafforza sulla moneta unica

Sembra essersi già concluso il rimbalzino del dollaro innescato ieri dall’annuncio del piano di salvataggio per i due maggiori operatori nel mercato dei mutui Usa

Rimangono invariate le probabilità di una recessione dell’economia statunitense

Nell’ultimo quarto del 2008 è previsto un ulteriore rallentamento dell’espansione economica statunitense, uno dei ritmi di crescita più bassi dal 2002. La più grande economia

I prestiti della Fed a Wall Street possono prevenire la crescita dei tassi

La Fed potrebbe evitare di accrescere il tasso di interesse finchè i policy makers giudicheranno i mercati finanziari abbastanza stabili da permettere alla banca centrale

La crisi dei mercati finanziari fa aumentare l’avversione al rischio

Il presidente della Fed, Bernanke aveva dichiarato a maggio scorso: La situazione dei mercati è ancora lontana dal normale. Fed e Bce stanno cercando di

E’ la scelta giusta alzare i tassi d’interesse?

L’obiettivo primario è la stabilità dei prezzi, in un momento in cui i rischi di inflazione nel medio termine sono al rialzo.

Certo è che se è vero che l’inflazione corre oltre il 4% è anche vero che questa è determinata sopratutto da fattori esogeni, leggi prezzo della materie prime, e non stupisce che le quotazioni del petrolio abbiano fatto una serie di nuovi record proprio nel giorno del rialzo dei tassi in Eurolandia.

Progetto riforma del Tesoro: per combattere crisi subprime più poteri alla FED

La crescita economica statunitense nel 2008 risulterà sostanzialmente piatta, e una ripresa graduale intorno al 2% si avrà nel 2009. Questo secondo il Fondo Monetario

Moneta unica scambiata con 1,5466 dollari

Il dollaro sta recuperando terreno sia sull’euro sia sullo yen grazie alla convinzione di molti operatori, sulla scia delle recenti dichiarazioni del presidente della Fed