I covered bond sono uno strumento finanziario solo da poco disciplinato in Italia. Si tratta di obbligazioni il cui rimborso è garantito da un patrimonio separato. La garanzia del rimborso è fornita dai flussi generati dagli assets immessi nel patrimonio e destinati a ripagare il debito. I covered bond dovrebbero essere una soluzione “invitante” per chi investe ed allo stesso tempo ridurre i costi delle banche per il finanziamento.

La banca in pratica cede i crediti, che possono essere fondiari o ipotecari, ad altre società. Questo fa sì che i covered bond abbiano un profilo di rischio molto basso e consentano un elevato grado di liquidità.

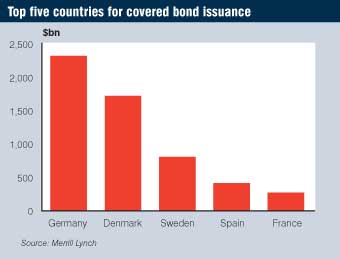

L’Italia è arrivata in questo mercato con un po’ di ritardo rispetto ad altri paesi europei, come ad esempio la Germania (con il 33,6% delle emissioni europee totali), che usano i covered bond da moltissimo tempo.