I dati sono tutti favorevoli: quello in corso è senza dubbio un ottimo momento per quanto concerne il risparmio gestito.

I dati sono tutti favorevoli: quello in corso è senza dubbio un ottimo momento per quanto concerne il risparmio gestito.

Il trend dei fondi comuni di investimento ha fatto sempre registrare buoni risultati, a dispetto dell’inflazione, e specialmente sui lunghi periodi. CorriereEconomia ha delineato l’andamento dei

I fondi comuni di investimento sono considerati come degli strumenti di intermediazione finanziaria il cui fine è di ottenere una raccolta di liquidità da più risparmiatori, in modo tale da ottenere un guadagno sia per gli investitori, sia per i gestori del fondo, per mezzo di una gestione di una serie di portafogli.

Movimenti nell’azionariato di Unicredit. I grandi soci esteri continuano a mettere le mani sul capitale della banca di Piazza Cordusio, arrivando ad avere un peso del 25% dopo le ultime operazioni. BlackRock, la società di gestione di fondi più grande al mondo, è salita al 5,04% del capitale di Unicredit, diventando così il secondo azionista della banca milanese dietro il fondo Aabar, che detiene il 6,5%. Seuppur di poco sono stati superati i russi di Pamplona, che detengono il 5,01% del capitale societario. In borsa il titolo Unicredit è salito ieri del 2,99% a 4,756 euro.

Lo scorso anno è stato davvero spettacolare per il mercato obbligazionario, in particolare per i corporate bond e il segmento degli high-yield bond. Da quando Mario Draghi, governatore della BCE, ha dato le garanzie che cercavano gli investitori per puntare sugli asset denominati in euro, è avvenuto un rally esaltante per azioni e bond periferici europei tanto che ora si parla addirittura di un rischio bolla per i bond in Europa. Il forte appetito per il rischio, la politica monetaria espansiva della BCE e la ripresa del settore bancario stanno creando i presupposti per continue emissioni obbligazionarie.

Lo scorso anno è stato davvero spettacolare per il mercato obbligazionario, in particolare per i corporate bond e il segmento degli high-yield bond. Da quando Mario Draghi, governatore della BCE, ha dato le garanzie che cercavano gli investitori per puntare sugli asset denominati in euro, è avvenuto un rally esaltante per azioni e bond periferici europei tanto che ora si parla addirittura di un rischio bolla per i bond in Europa. Il forte appetito per il rischio, la politica monetaria espansiva della BCE e la ripresa del settore bancario stanno creando i presupposti per continue emissioni obbligazionarie.

Uno dei temi caldi a Piazza Affari negli ultimi giorni è stato il rally specttacolare di Banca Mps, che a partire dallo scorso 4 gennaio ha iniziato un movimento rialzista esplosivo che ha portato la quotazione da 0,235 euro a 0,313 euro nel giro di un paio di sedute (+33%). Alla base dell’impetuoso strappo dei prezzi sembra ci sia stata la regia di alcuni grandi investitori isituzionali, che hanno preso posizione sul titolo sfruttando il buon momento dei listini azionari e il forte calo dello spread.

Uno dei temi caldi a Piazza Affari negli ultimi giorni è stato il rally specttacolare di Banca Mps, che a partire dallo scorso 4 gennaio ha iniziato un movimento rialzista esplosivo che ha portato la quotazione da 0,235 euro a 0,313 euro nel giro di un paio di sedute (+33%). Alla base dell’impetuoso strappo dei prezzi sembra ci sia stata la regia di alcuni grandi investitori isituzionali, che hanno preso posizione sul titolo sfruttando il buon momento dei listini azionari e il forte calo dello spread.

Alessandro Profumo, presidente di Banca Monte dei Paschi di Siena, ha allontanato le ipotesi di una possibile scalata sul terzo gruppo bancario più grande d’Italia. Secondo Profumo, il rastrellamento azionario avvenuto in questo inizio 2013 non è stato orchestrato da una “regia nascosta”. Intanto ieri è avvenuto un summit tra i vertici della banca senese e la Fondazione Mps in vista dell’assemblea sull’emissione dei Monti-bond, che saranno sottoscritti dal Tesoro italiani per un controvalore pari a 3,9 miliardi di euro. In borsa il titolo Banca Mps ha chiuso ancora in rialzo: +1,44% a 0,2965 euro.

Alessandro Profumo, presidente di Banca Monte dei Paschi di Siena, ha allontanato le ipotesi di una possibile scalata sul terzo gruppo bancario più grande d’Italia. Secondo Profumo, il rastrellamento azionario avvenuto in questo inizio 2013 non è stato orchestrato da una “regia nascosta”. Intanto ieri è avvenuto un summit tra i vertici della banca senese e la Fondazione Mps in vista dell’assemblea sull’emissione dei Monti-bond, che saranno sottoscritti dal Tesoro italiani per un controvalore pari a 3,9 miliardi di euro. In borsa il titolo Banca Mps ha chiuso ancora in rialzo: +1,44% a 0,2965 euro.

Giornata di realizzi sui titoli bancari a Piazza Affari, dopo il rally degli ultimi giorni favorito dal crollo dello spread Btp-Bund sotto 270 punti base e dalla revisione degli accordi di Basilea 3 sui vincoli di liquidità per gli istituti di credito europei. Le prese di beneficio interessano soprattutto Banca Monte dei Paschi di Siena, che ha iniziato il nuovo anno in grande spolvero passando da area 0,23 euro a 0,313 euro. Il top toccato ieri è il livello più alto da aprile 2012. Stamattina, però, il titolo cede l’1,98% a 0,2766 euro.

Giornata di realizzi sui titoli bancari a Piazza Affari, dopo il rally degli ultimi giorni favorito dal crollo dello spread Btp-Bund sotto 270 punti base e dalla revisione degli accordi di Basilea 3 sui vincoli di liquidità per gli istituti di credito europei. Le prese di beneficio interessano soprattutto Banca Monte dei Paschi di Siena, che ha iniziato il nuovo anno in grande spolvero passando da area 0,23 euro a 0,313 euro. Il top toccato ieri è il livello più alto da aprile 2012. Stamattina, però, il titolo cede l’1,98% a 0,2766 euro.

Dopo un 2012 altalenante, che comunque si è chiuso con rialzi importanti per molti listini azionari (come il Nikkei di Tokyo e il Dax di Francoforte), per il prossimo anno la maggior parte dei gestori di fondi di investimento è convinta che sarà l’equity l’asset class in grado di offrire i maggiori rendimenti, molto più dei bond che nel 2012 hanno attirato maggiormente l’attenzione degli investitori. Nel portfolio deve crescere il peso delle azioni: è questo il tormentone di fine anno.

L’annuncio della ricapitalizzazione da parte di Fondiaria Sai non ha avuto effetti positivi in Borsa, almeno per il momento: a Piazza Affari sta cedendo quasi 5 punti e secondo gli analisti l’ammontare della ricapitalizzazione potrebbe comunque essere inferiore ai 750 mln di euro (non supererà i 600 mln di euro, sempre che l’azienda riesca a mettere in atto altre operazioni volte a rafforzare il margine di solvibilità). I titoli della galassia Ligresti soffrono nei mercati finanziari a causa delle ultime news di venerdi relative al nuovo aumento di capitale, ma anche per l’annuncio della pesante perdita registrata dalla compagnia nel 2011. Subito dopo la decisione dell’aumento di capitale si pensa quindi a costruire una rete di protezione attorno alla società.

L’annuncio della ricapitalizzazione da parte di Fondiaria Sai non ha avuto effetti positivi in Borsa, almeno per il momento: a Piazza Affari sta cedendo quasi 5 punti e secondo gli analisti l’ammontare della ricapitalizzazione potrebbe comunque essere inferiore ai 750 mln di euro (non supererà i 600 mln di euro, sempre che l’azienda riesca a mettere in atto altre operazioni volte a rafforzare il margine di solvibilità). I titoli della galassia Ligresti soffrono nei mercati finanziari a causa delle ultime news di venerdi relative al nuovo aumento di capitale, ma anche per l’annuncio della pesante perdita registrata dalla compagnia nel 2011. Subito dopo la decisione dell’aumento di capitale si pensa quindi a costruire una rete di protezione attorno alla società.

Nel corso dello scorso mese di febbraio Azionari, Bilanciati e Flessibili raccolgono 1,1 miliardi di euro, le sottoscrizioni cedono il passo mentre il mese si conclude con flussi in uscita per 1,7 miliardi di euro e i Fondi Flessibili raccolgono 439 milioni di euro. Sono i dati diffusi da Assogestioni, Associazione del risparmio gestito, in base ai quali il patrimonio affidato a questi prodotti vale il 15% degli asset complessivi equivalenti a 68,8 miliardi. Sempre secondo le stesse stime, i prodotti Azionari hanno ottenuto 377 milioni di euro e, spinti dall’andamento dei mercati e dall’attività di gestione, hanno chiuso provvisoriamente il periodo di rilevazione con un patrimonio di 107,6 miliardi di euro, come dire, il 23% circa degli asset del settore. Il mese è risultato positivo anche per i prodotti Bilanciati che hanno chiuso con una raccolta di 273 milioni di euro e un patrimonio di 21,8 miliardi, pari al 5% degli asset investiti in fondi comuni.

Nel corso dello scorso mese di febbraio Azionari, Bilanciati e Flessibili raccolgono 1,1 miliardi di euro, le sottoscrizioni cedono il passo mentre il mese si conclude con flussi in uscita per 1,7 miliardi di euro e i Fondi Flessibili raccolgono 439 milioni di euro. Sono i dati diffusi da Assogestioni, Associazione del risparmio gestito, in base ai quali il patrimonio affidato a questi prodotti vale il 15% degli asset complessivi equivalenti a 68,8 miliardi. Sempre secondo le stesse stime, i prodotti Azionari hanno ottenuto 377 milioni di euro e, spinti dall’andamento dei mercati e dall’attività di gestione, hanno chiuso provvisoriamente il periodo di rilevazione con un patrimonio di 107,6 miliardi di euro, come dire, il 23% circa degli asset del settore. Il mese è risultato positivo anche per i prodotti Bilanciati che hanno chiuso con una raccolta di 273 milioni di euro e un patrimonio di 21,8 miliardi, pari al 5% degli asset investiti in fondi comuni.

Ammontano a 1,6 milioni di euro le risorse residue di incentivi 2010 destinati al settore della nautica. Le risorse, in accordo con quanto reso noto

L’assegnazione dei fondi, per un massimo di 2,5 milioni di euro per ogni impresa selezionata, sarà a cura di quattro società di gestione del risparmio che si occuperanno della valutazione e della validazione dei progetti.

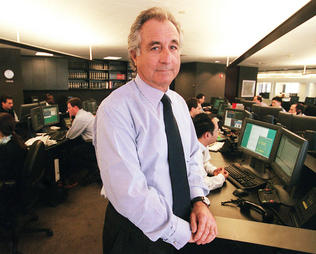

Lo scandalo Madoff poteva essere evitata già nel 2001, se si fosse usata solo una briciola di accortezza in più. In quell’anno infatti la rivista finanziaria Barron’s parlò in suo lungo e dettagliato reportage di tutte le irregolarità che si potevano nascondere dietro gli incredibili rendimenti di oltre il 15% all’anno dei fondi del “guru” di Wall Street, in qualsiasi condizioni di mercato ci si trovasse. Il giornale riportò anche l’imposizione che l’ex bagnino di Long Island dettava ai suoi clienti

Lo scandalo Madoff poteva essere evitata già nel 2001, se si fosse usata solo una briciola di accortezza in più. In quell’anno infatti la rivista finanziaria Barron’s parlò in suo lungo e dettagliato reportage di tutte le irregolarità che si potevano nascondere dietro gli incredibili rendimenti di oltre il 15% all’anno dei fondi del “guru” di Wall Street, in qualsiasi condizioni di mercato ci si trovasse. Il giornale riportò anche l’imposizione che l’ex bagnino di Long Island dettava ai suoi clienti

lei non deve raccontare a nessuno che sta investendo con me

Erin E. Arvedlund, il giornalista che realizzò quel servizio paragonò il fondo hedge di Madoff al crack Ltcm, destando stupore e fastidio nella comunità di Wall Street, che era rassicurata dal fatto che Madoff fosse stato presidente del Nasdaq.