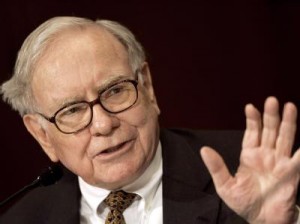

Lo storico marchio assicurativo Milano Assicurazioni, appartenente al neonato gruppo Unipol-Sai, potrebbe essere ceduto al miliardario americano Warren Buffet, che per diversi anni è stato l’uomo più ricco del mondo secondo la rivista Forbes. Venerdì 14 giugno sono attese le offerte non vincolanti e a quanto pare Buffet sarebbe in pole position con la sua holding di investimenti Berkshire Hathaway, un colosso finanziario da 282 miliardi di dollari di capitalizzazione a Wall Street. Secondo le isdiscrezioni di stampa, Buffet alla fine dovrebbe mettere le mani su Milano Assicurazioni.

Lo storico marchio assicurativo Milano Assicurazioni, appartenente al neonato gruppo Unipol-Sai, potrebbe essere ceduto al miliardario americano Warren Buffet, che per diversi anni è stato l’uomo più ricco del mondo secondo la rivista Forbes. Venerdì 14 giugno sono attese le offerte non vincolanti e a quanto pare Buffet sarebbe in pole position con la sua holding di investimenti Berkshire Hathaway, un colosso finanziario da 282 miliardi di dollari di capitalizzazione a Wall Street. Secondo le isdiscrezioni di stampa, Buffet alla fine dovrebbe mettere le mani su Milano Assicurazioni.

Premafin

Nuovo cda Premafin

Via libera al nuovo cda di Premafin. L’assemblea degli azionisti ha infatti eletto i componenti del nuovo consiglio di amministrazione che rimarrà in carica – salvo eventi straordinari e non prevedibili – fino al 2014. Il consiglio dell’ex holding della famiglia dei Ligresti comprende 13 consiglieri, in grandissima maggioranza indicati da Unipol in qualità di nuovo azionista di controllo. Cerchiamo allora di comprendere quali sono i componenti del board della Premafin, e cosa potrà accadere nel corso dei prossimi mesi.

Via libera al nuovo cda di Premafin. L’assemblea degli azionisti ha infatti eletto i componenti del nuovo consiglio di amministrazione che rimarrà in carica – salvo eventi straordinari e non prevedibili – fino al 2014. Il consiglio dell’ex holding della famiglia dei Ligresti comprende 13 consiglieri, in grandissima maggioranza indicati da Unipol in qualità di nuovo azionista di controllo. Cerchiamo allora di comprendere quali sono i componenti del board della Premafin, e cosa potrà accadere nel corso dei prossimi mesi.

Universo Ligresti ancora nel mirino a Piazza Affari

La bufera sull’universo Ligresti continua anche nella giornata di oggi; per la seconda giornata di fila Fondiaria-Sai non riesce ad aprire le contrattazioni e dopo il rialzo a tre cifre della giornata di ieri oggi il book di negoziazione segna dopo poche ore una performance teorica prossima al 70% con le contrattazioni ancora congelate. Discorso inverso invece per Unipol, che insieme a Premafin sono in asta di volatilità rispettivamente con -12,85% e +14.03% di performance.

La bufera sull’universo Ligresti continua anche nella giornata di oggi; per la seconda giornata di fila Fondiaria-Sai non riesce ad aprire le contrattazioni e dopo il rialzo a tre cifre della giornata di ieri oggi il book di negoziazione segna dopo poche ore una performance teorica prossima al 70% con le contrattazioni ancora congelate. Discorso inverso invece per Unipol, che insieme a Premafin sono in asta di volatilità rispettivamente con -12,85% e +14.03% di performance.

Consob approva prospetti Fonsai e Unipol

Consob ha dato il via libera al doppio aumento di capitale (Fonsai e Unipol) che dovrebbe finalmente costituire una delle ultime basi di partenza per la fusione costitutiva del maxi colosso assicurativo nel ramo danni in Italia. Un’operazione che vedrà protagoniste non solamente Fondiaria Sai e Unipol, ma anche Premafin e Milano Assicurazioni, reduci da una lunghissima strada finalizzata alla realizzazione di uno dei player di riferimento sul territorio nazionale.

Consob ha dato il via libera al doppio aumento di capitale (Fonsai e Unipol) che dovrebbe finalmente costituire una delle ultime basi di partenza per la fusione costitutiva del maxi colosso assicurativo nel ramo danni in Italia. Un’operazione che vedrà protagoniste non solamente Fondiaria Sai e Unipol, ma anche Premafin e Milano Assicurazioni, reduci da una lunghissima strada finalizzata alla realizzazione di uno dei player di riferimento sul territorio nazionale.

Premafin approva aumento capitale sociale

Premafin ha approvato l’aumento di capitale sociale da 400 milioni di euro riservato a Unipol. Una scelta che tuttavia non ha escluso la possibilità di poter valutare ulteriori alternative, poiché d’altronde l’operazione con la compagnia bolognese sembra essere soggetta a condizioni sospensive. Nell’assemblea, si è arrivati ad avere gradualmente un quorum pari al 56,6 per cento del capitale, dopo una partenza timida, al 25,6 per cento.

Premafin ha approvato l’aumento di capitale sociale da 400 milioni di euro riservato a Unipol. Una scelta che tuttavia non ha escluso la possibilità di poter valutare ulteriori alternative, poiché d’altronde l’operazione con la compagnia bolognese sembra essere soggetta a condizioni sospensive. Nell’assemblea, si è arrivati ad avere gradualmente un quorum pari al 56,6 per cento del capitale, dopo una partenza timida, al 25,6 per cento.

Tutto bene, dunque? Non proprio, perché in assemblea il presidente Giulia Ligresti ha letto il parere del professor De Nova, che considera “inefficace” la revoca degli accordi di manleva legale che poco prima i legali Unipol avevano fatto pervenire a Premafin. Un parere che pertanto, unitamente al comportamento della holding, rischia di aprire un contenzioso legale che potrebbe complicare ulteriormente un già non facile scenario.

Ultimatum banche a Premafin

Che la vicenda che sta conducendo Unipol e FonSai alla realizzazione del maxi polo assicurativo italiano in grado di competere con Generali Assicurazioni non fosse priva di complessità era ben noto. A rendere ancora più critico lo scenario attuale, è la notizia secondo la quale lo stallo delle negoziazioni tra le due principali parti in causa potrebbe spingere i due principali creditori dei Ligresti (Mediobanca e Unicredit) a considerare l’ipotesi di una clamorosa messa in mora della Premafin, con l’escussione contestuale del pegno del 30% del capitale di FonSai detenuto dalla holding.

Che la vicenda che sta conducendo Unipol e FonSai alla realizzazione del maxi polo assicurativo italiano in grado di competere con Generali Assicurazioni non fosse priva di complessità era ben noto. A rendere ancora più critico lo scenario attuale, è la notizia secondo la quale lo stallo delle negoziazioni tra le due principali parti in causa potrebbe spingere i due principali creditori dei Ligresti (Mediobanca e Unicredit) a considerare l’ipotesi di una clamorosa messa in mora della Premafin, con l’escussione contestuale del pegno del 30% del capitale di FonSai detenuto dalla holding.

Si tratta – a ben vedere – di una soluzione che non può che essere definita “estrema” (così l’ha delinata il quotidiano Milano Finanza), e non ancora condivisa con le altre banche del pool (Intesa Sanpaolo, Banca Popolare di Milano, Cariparma, Banco Popolare, Interbanca), ma che sarebbe già stata sottoposta ai legali degli istituti creditori, per prepararli a quanto potrebbe accadere nell’ipotesi in cui la trattativa sui concambi di fusione non dovesse sbloccarsi nelle prossime ore.

Bilancio Premafin 2011

Il consiglio di amministrazione della Premafin Finanziaria Spa ha approvato il bilancio d’esercizio 2011, e il bilancio consolidato (cioè, di gruppo) per la stessa data. Per quanto concerne il risultato d’esercizio, l’ultima riga del conto economico riporta una perdita netta di 440,3 milioni di euro, in profondo peggioramento rispetto ai 102,8 milioni di euro di perdita con i quali si era concluso il 2010. Ad ogni modo, la perdita è in gran parte riconducibile (436,5 milioni di euro) alla svalutazione della partecipazione direttamente e indirettamente detenuta in Fondiaria Sai, a sua volta determinata sulla base della stima del valore recuperabile dell’azione ordinaria Fonsai alla data del 31 dicembre 2011 (3,95 euro). Su fronte patrimoniale, il patrimonio netto civilistico si attesta a quota 141,4 milioni di euro (contro i 581,7 milioni di euro del 2010).

Il consiglio di amministrazione della Premafin Finanziaria Spa ha approvato il bilancio d’esercizio 2011, e il bilancio consolidato (cioè, di gruppo) per la stessa data. Per quanto concerne il risultato d’esercizio, l’ultima riga del conto economico riporta una perdita netta di 440,3 milioni di euro, in profondo peggioramento rispetto ai 102,8 milioni di euro di perdita con i quali si era concluso il 2010. Ad ogni modo, la perdita è in gran parte riconducibile (436,5 milioni di euro) alla svalutazione della partecipazione direttamente e indirettamente detenuta in Fondiaria Sai, a sua volta determinata sulla base della stima del valore recuperabile dell’azione ordinaria Fonsai alla data del 31 dicembre 2011 (3,95 euro). Su fronte patrimoniale, il patrimonio netto civilistico si attesta a quota 141,4 milioni di euro (contro i 581,7 milioni di euro del 2010).

Ristrutturazione debito Premafin in approvazione

Si è finalmente sbloccato lo scenario che ruota intorno alla ristrutturazione del debito di Premafin. Il “merito” andrebbe attribuito alla decisione di Unipol di incrementare a quota 225 milioni di euro l’importo del bond convertendo e la disponibilità a sottoscriverlo fino a complessivi 75 milioni di euro. In creditori del debito Premafin hanno espresso il proprio assenso di massima alla transazione, rappresentata dalla proposta di ristrutturazione da 368 milioni di euro presentata da Unipol nell’ambito del maxi piano di integrazione con Fondiaria Sai, in un contesto che è ancora ben lungi dal potersi definire privo di nubi e ostacoli realizzativi.

Si è finalmente sbloccato lo scenario che ruota intorno alla ristrutturazione del debito di Premafin. Il “merito” andrebbe attribuito alla decisione di Unipol di incrementare a quota 225 milioni di euro l’importo del bond convertendo e la disponibilità a sottoscriverlo fino a complessivi 75 milioni di euro. In creditori del debito Premafin hanno espresso il proprio assenso di massima alla transazione, rappresentata dalla proposta di ristrutturazione da 368 milioni di euro presentata da Unipol nell’ambito del maxi piano di integrazione con Fondiaria Sai, in un contesto che è ancora ben lungi dal potersi definire privo di nubi e ostacoli realizzativi.

Accordi Premafin-Unipol al vaglio della Consob

La questione Ligresti infiamma il dibattito e catalizza l’attenzione su tutto quello che riguarda Premafin; il titolo in borsa ha iniziato ad alzare la volatilità durante le contrattazioni del 23 febbraio e da quel giorno il range di prezzo interessato dagli scambi è diventato sempre più esteso. Siamo arrivati ad un top di periodo prossimo a 0.5500 durante le contrattazioni mattutine del 27 febbraio per poi veder ridimensionato il prezzo fin sotto 0.4000. bottom relativo di periodo sfiorato il giorno dopo.

La questione Ligresti infiamma il dibattito e catalizza l’attenzione su tutto quello che riguarda Premafin; il titolo in borsa ha iniziato ad alzare la volatilità durante le contrattazioni del 23 febbraio e da quel giorno il range di prezzo interessato dagli scambi è diventato sempre più esteso. Siamo arrivati ad un top di periodo prossimo a 0.5500 durante le contrattazioni mattutine del 27 febbraio per poi veder ridimensionato il prezzo fin sotto 0.4000. bottom relativo di periodo sfiorato il giorno dopo.

Attualmente il book di contrattazioni è “congelato”; l’open neutro ed i rapidi scambi iniziali hanno fatto si che il prezzo trovasse un equilibrio intorno a 0.4226 dove ora vengono scambiate poche azioni abbassando notevolmente la media degli ultimi giorni. La positività dell’indice dei giorni precedenti non influenza più l’andamento di Premafin, che invece fa’ riferimento unicamente alle vicende che legano i Ligresti con Unipol ed altri.

Rifinanziamento Premafin al via

Sta per giungere a conclusione il tema della risoluzione dell’esposizione passiva di Premafin. I sette istituti di credito che vantano un’esposizione nei confronti della cassaforte della famiglia Ligresti (Mediobanca, Unicredit, Cariparma, Banca Popolare di Milano, Banco Popolare, GE Capital e Intesa Sanpaolo) avrebbero infatti trovato un accordo di massima sul riscadenziamento del debito della holding.

Sta per giungere a conclusione il tema della risoluzione dell’esposizione passiva di Premafin. I sette istituti di credito che vantano un’esposizione nei confronti della cassaforte della famiglia Ligresti (Mediobanca, Unicredit, Cariparma, Banca Popolare di Milano, Banco Popolare, GE Capital e Intesa Sanpaolo) avrebbero infatti trovato un accordo di massima sul riscadenziamento del debito della holding.

Il progetto di rifinanziamento dell’esposizione passiva, con una dilazione su un più lungo termine, è stato illustrato durante alcuni recenti incontri tenuti in Banca Leonardo (che svolge il ruolo di advisor di Premafin) e prevede principalmente la spalmatura dell’esposizione passiva a 10 anni dei termini di rientro. Inoltre, dopo l’eventuale (pur prevedibile) fusione tra le holding, le società assicurative controllate Fondiaria Sai e Milano Assicurazioni, unitamente all’offerte Unipol, verrà lanciato un bond convertibile da 150 milioni di euro con scadenza a tre anni, e verranno concesse linee di credito per i restanti 218 milioni di euro con scadenza tra il 2016 e il 2017.

Titolo Premafin sospeso per eccesso di rialzo

Salvatore Ligresti dichiara “Noi valutiamo tutto” dopo l’annuncio di una nuova offerta da parte di Sator-Palladio su Premafin, ed il titolo viene chiuso per eccesso di rialzo durante le contrattazioni di questa mattina. La vicenda “Ligresti” infiamma le borse con il colpo di scena da parte dei due fondi che insieme hanno presentato ieri sera un’offerta per 450 milioni complessivi a Premafin; la sottoscrizione dell’aumento di capitale fino a questa cifra ha la finalità di rilanciare le società interessate e stabilizzare la posizione del debito ed ha scadenza all’8 Marzo prossimo, quando la stessa decaderà. L’offerta del gruppo è comunque subordinata a certe condizioni che dovranno essere rispettate nei mesi a venire e per questo è ancora al vaglio del CDA riunito questa mattina.

Salvatore Ligresti dichiara “Noi valutiamo tutto” dopo l’annuncio di una nuova offerta da parte di Sator-Palladio su Premafin, ed il titolo viene chiuso per eccesso di rialzo durante le contrattazioni di questa mattina. La vicenda “Ligresti” infiamma le borse con il colpo di scena da parte dei due fondi che insieme hanno presentato ieri sera un’offerta per 450 milioni complessivi a Premafin; la sottoscrizione dell’aumento di capitale fino a questa cifra ha la finalità di rilanciare le società interessate e stabilizzare la posizione del debito ed ha scadenza all’8 Marzo prossimo, quando la stessa decaderà. L’offerta del gruppo è comunque subordinata a certe condizioni che dovranno essere rispettate nei mesi a venire e per questo è ancora al vaglio del CDA riunito questa mattina.

Quello che si appresta a diventare il secondo gruppo assicurativo italiano rivaluta quindi la sua intera situazione visto che l’offerta di Sator-Palladio supera di gran lunga quella di Unipol dello scorso 29 Gennaio ma sembra non essere l’ultima proposta che il gruppo aspetta.

Mediobanca e Premafin risarciranno 20 milioni di euro

Premafin assieme a Mediobanca, nel 2001 arrivò al 30% (e oltre) del capitale dell’assicuratrice fiorentina Fondiaria. La Consob sospettò un accordo non formalizzato che mirava